Разберемся, на какой системе налогообложения выгоднее работать диджитал-агентствам, как снизить налоговую нагрузку и получать дополнительный доход. Текст поможет составить общее представление о теме, но без консультации бухгалтера не обойтись в любом случае.

Ведете рекламу клиентам?

Присоединяйтесь к партнерской программе eLama и получайте агентское вознаграждение.

Разбираемся с понятиями: ОСН и УСН

ОСН (или ОСНО) — это основная система налогообложения. Юридические лица и индивидуальные предприниматели на ОСН платят НДС, налог на прибыль и налог на имущество. На ОСН могут работать любые юрлица и ИП, нет ограничений по доходам и количеству сотрудников в организации.Подробнее про ОСН читайте в «Главной книге».

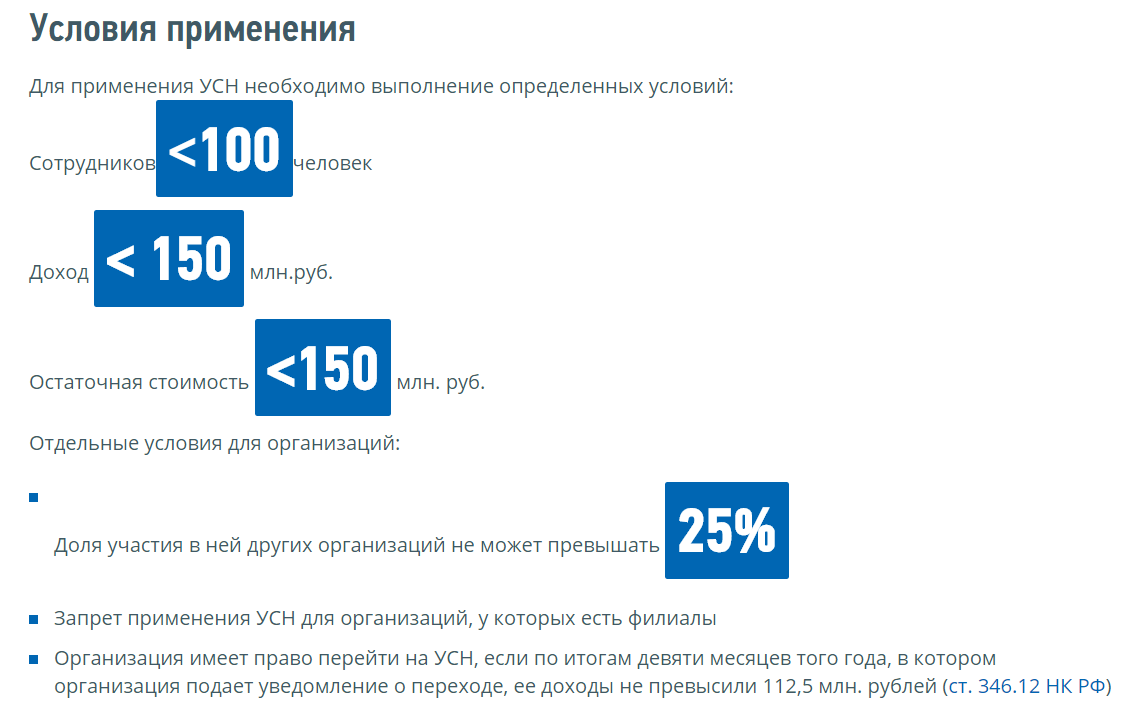

УСН — это упрощенная система налогообложения. Юридические лица и индивидуальные предприниматели на УСН не платят НДС, налог на прибыль и налог на имущество, их заменяет единый налог. Работать на УСН может не каждый, есть ряд требований:

5 Правил Покупки рекламы в Телеграм: ПРОДВИЖЕНИЕ Телеграм канала

Размер единого налога на УСН зависит от объекта налогообложения — того, с чего именно вы будете платить налог. Объект налогообложения выбирает сам налогоплательщик, за исключением случая, предусмотренного пунктом 3 статьи 346.14 НК РФ.

Есть два варианта для объекта налогообложения на УСН:

- УСН «Доходы» — налог необходимо платить со всех доходов. Ставка — 6%, в некоторых регионах она может быть снижена до 1%.

- УСН «Доходы минус расходы» (или «Доходы, уменьшенные на величину расходов») — налог необходимо платить с разницы между доходами и расходами. Ставка — 15%, при этом в некоторых регионах ставка может быть в пределах 5–15%.

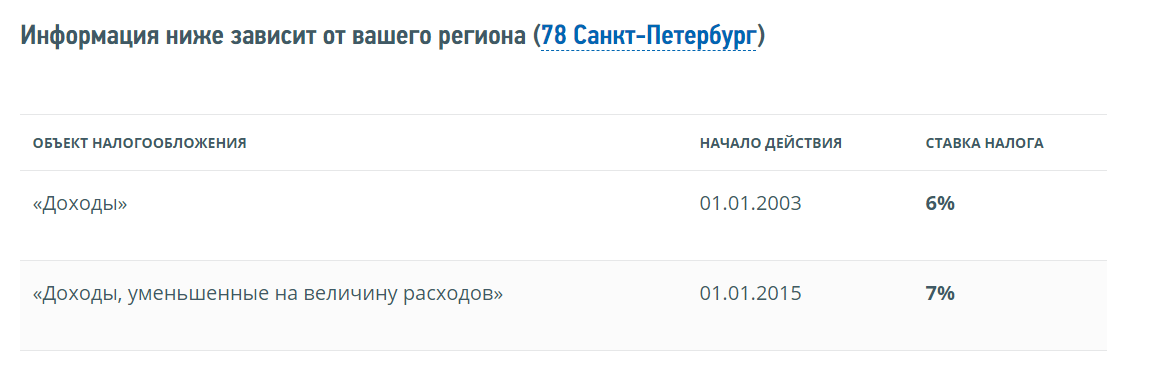

Узнать налоговую ставку для конкретного региона можно на официальном сайте ФНС. Например, в Санкт-Петербурге она будет такой:

Как мы обозначили выше, ИП и юрлица на УСН освобождены от уплаты НДС. Но если к компании на УСН обращается крупный клиент, который является плательщиком НДС, надо искать удобную схему работы. Далее мы на примерах разберем, как действовать компаниям и ИП на УСН и ОСН, когда клиент просит или не просит счет-фактуру.

Представим: мы работаем на УСН, к нам обратился крупный клиент

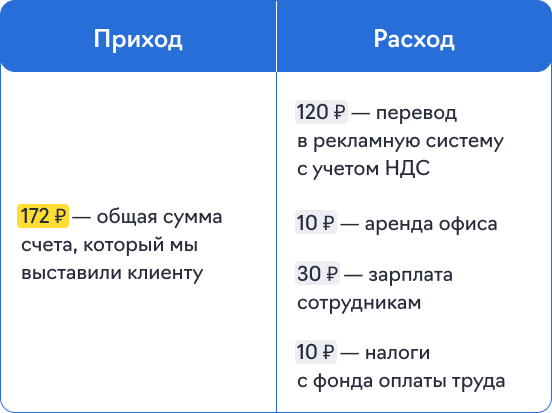

И хочет, чтобы мы запустили ему рекламу в Яндекс.Директе. Допустим, его бюджет на рекламу — 100 ₽ (специально возьмем сумму поменьше, чтобы было удобнее считать).

Чтобы потратить на рекламу 100 ₽, мы должны перевести в Яндекс.Директ 120 ₽ (так как необходимо заплатить еще и 20% НДС). Почему при оплате рекламы мы должны платить НДС, если работаем на УСН: мы приобретаем услуги у компании, которая работает на ОСН, поэтому платим НДС, включенный в стоимость услуг.

Не забудем и о дополнительных расходах, которые будут влиять на итоговый счет, выставленный клиенту. Например:

Купил РЕКЛАМУ В ТЕЛЕГРАММ за 1000, 4000 и 11000 РУБЛЕЙ | Как раскрутить телеграм канал 2020

- Аренда офиса: 10 ₽.

- Заработная плата: 30 ₽.

- Налоги с фонда оплаты труда сотрудников: 10 ₽.

Посчитаем сумму счета для клиента: 120 + 10 + 30 + 10 = 170 ₽. Добавим сюда еще 2 ₽ за дополнительные услуги и выставим клиенту счет на 172 ₽. Возможность уменьшения налоговой выплаты зависит от того, нужен ли клиенту счет-фактура.

УСН: клиент не просит счет-фактуру

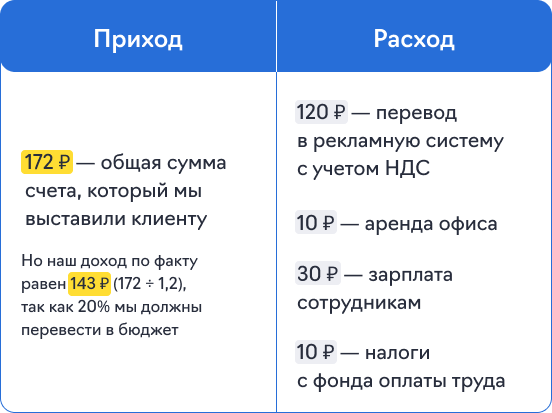

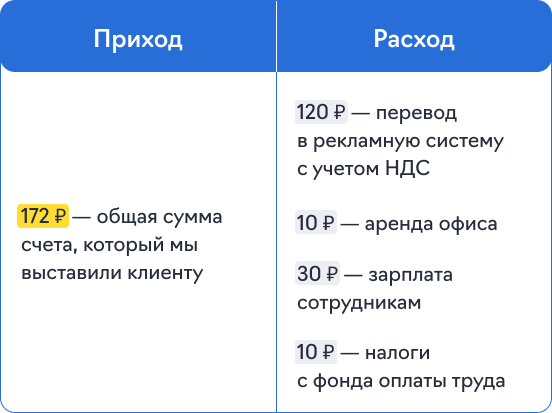

Вспомним, сколько нам заплатит клиент и сколько мы потратим:

Если следовать этой схеме, то наш доход: 172 − 170 = 2 ₽.

Казалось бы, всё хорошо, если взять реальные суммы. Но не следует забывать, что при УСН мы должны еще заплатить единый налог.

Напомним, единый налог зависит от объекта налогообложения.:

- УСН «Доходы». Напомним, что налоговая ставка 6%, в некоторых регионах она может быть снижена до 1%. Если вы работаете как ООО или ИП с сотрудниками, то можете снизить налоговую выплату на сумму страховых взносов на ФОТ (не более чем на 50% от суммы налога).

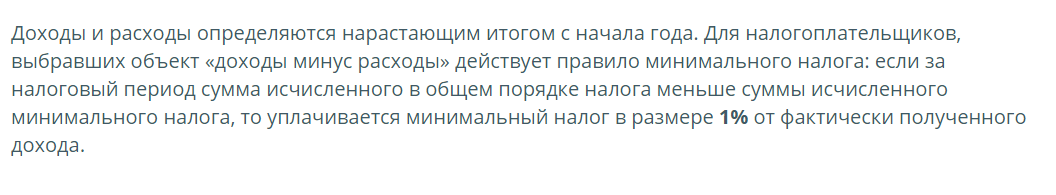

- УСН «Доходы минус расходы». Напомним, что налоговая ставка — 15%, при этом в некоторых регионах ставка может быть в пределах 5–15%. Также налоговым законодательством предусмотрен минимальный налог в размере 1%:

Как можно уменьшить сумму налога при УСН «Доходы минус расходы»

Если в прошлом году вы заплатили минимальный налог (1%), то в этом году при уплате единого налога можно учесть сумму, на которую минимальный налог превысил единый налог. Но это далеко не всё: подробный список можно найти в статье 346.16 НК РФ.

Теперь рассмотрим ситуацию, когда вы работаете на УСН и ваш клиент просит счет-фактуру.

УСН: клиент просит счет-фактуру

Представим, что к нам обратился крупный клиент, который является плательщиком НДС, ему потребуется счет-фактура. В этом случае мы должны будем перевести в бюджет сумму НДС. Основание — пункт 5 статьи 173 НК РФ.

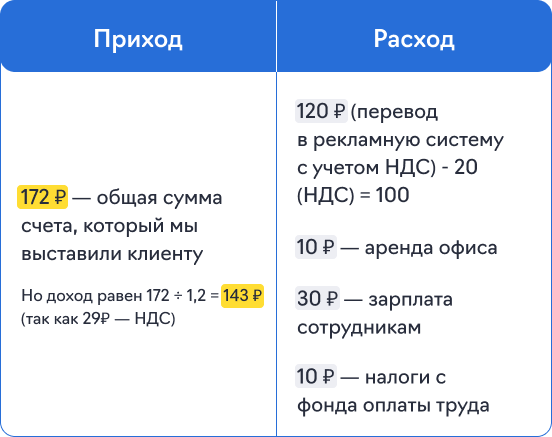

Возвращаемся к уже знакомой нам таблице и смотрим, что изменилось:

Считаем: 143 − (120 + 10 + 30 + 10) = −27. В итоге имеем убыток 27 ₽. И при этом мы не можем возместить НДС с перевода в рекламную систему. Основание — постановление Пленума ВАС РФ от 30.05.2014 N 33.

Теперь рассмотрим ситуацию, когда мы работаем на ОСН.

Представим: мы работаем на ОСН, к нам обратился крупный клиент

Теперь у нас основная система налогообложения, а это значит, что мы являемся плательщиками НДС. Как и в случае с УСН, рассмотрим две ситуации: когда клиент просит и не просит счет-фактуру.

ОСН: клиент не просит счет-фактуру

В этом случае клиент может платить деньги нам напрямую, а мы самостоятельно будем переводить их в рекламные системы и актировать. Наша таблица будет выглядеть так:

Считаем прибыль: 172 − (120 + 10 + 30 + 10) + 20 = 22 ₽.

Так как работаем на ОСН, можем применить вычет по НДС (в примере выше это уже учтено).

Теперь рассмотрим кейс, когда мы работаем на ОСН и наш клиент просит счет-фактуру.

ОСН: клиент просит счет-фактуру

В этом случае наша таблица будет выглядеть так:

Считаем: 143 − (120 + 10 + 30 + 10) + 20 = −7. В итоге мы получили убыток 7 ₽, даже приняв во внимание то, что можем возместить НДС (20 ₽).

Откуда убыток? Разберемся.

Есть понятие — налоговый вычет. Это сумма, которая может уменьшить налогооблагаемую базу. В нашем случае получается, что агентство может применить налоговый вычет за НДС, уплаченный при переводе денег в рекламную систему. А также налоговый вычет смогут применить клиенты агентства, которые работают с НДС.

Еще есть входящий и исходящий НДС:

- Входящий НДС — это налог, который мы оплачиваем в качестве заказчика, когда покупаем что-то у плательщика НДС.

- Исходящий НДС — налог, который обязаны уплатить нам наши покупатели, если мы являемся плательщиками НДС.

Подробнее о входящем и исходящем НДС читайте в «Главной книге».

Вернемся к нашему примеру. Исходящий НДС − входящий НДС = (172 − 172 ÷ 1,2) − (120 − 120 ÷ 1,2) = 28 − 20 = 8 ₽.

- Мы работаем на ОСН.

- Клиент платит деньги нам напрямую, мы самостоятельно их актируем.

- Мы сами переводим деньги в рекламную систему.

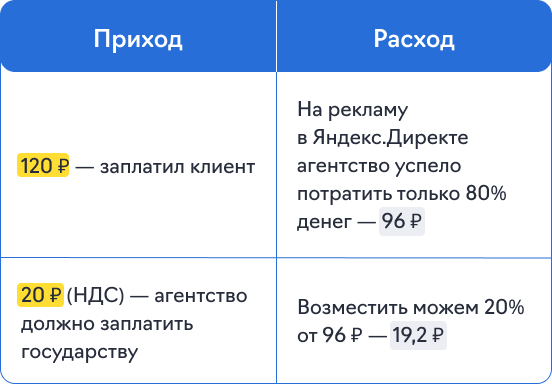

- Клиент хочет перевести нам 120 ₽, вся эта сумма пойдет на оплату рекламы.

- Мы выставляем счет клиенту на 120 ₽ (он уже включает НДС 20%).

- Мы обязаны заплатить 20 ₽ государству.

- Декларация по НДС сдается по итогам квартала, сумма налога выплачивается в течение следующего квартала.

- Мы переводим 120 ₽ на рекламу в Яндекс.Директ и получаем счет с включенным НДС.

- Благодаря налоговому вычету мы компенсируем 20 ₽.

Но не всё так просто:

- Обычно за один отчетный период откручивается 80–90% всех денег, которые клиент платит агентству.

- Сумма расходов для налогового вычета уменьшается.

- На практике в отчетный период удается вернуть не 20% от расходов, а 14–16%.

История примерно такая:

В итоге: 20 − 19,2 = 0,8 ₽ (эта сумма — наш долг государству). Возместить 0,8 ₽ мы сможем только тогда, когда потратим на рекламу оставшиеся 24 ₽, которые нам заплатил клиент.

- Пока наше агентство активно растет и начинает работать с новыми клиентами, 2–4% от оборота будут постоянно «висеть авансом» у государства.

- Полностью возместить эти деньги мы сможем только тогда, когда полностью потратим на рекламу все деньги, которые нам заплатили клиенты.

Подведем итог всему, что разбирали выше.

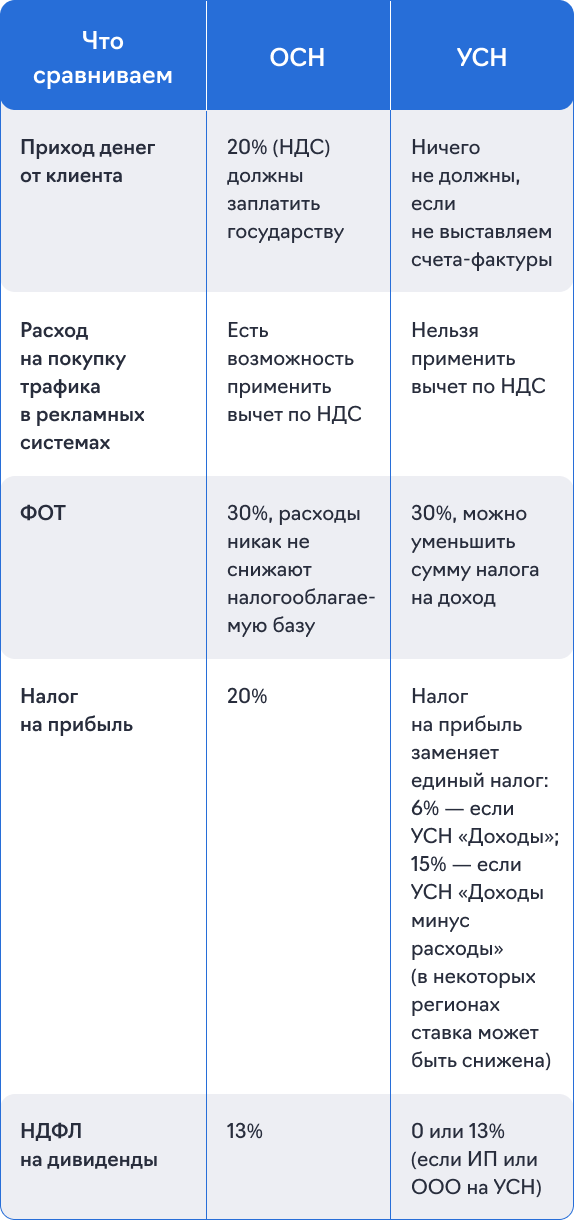

ОСН или УСН: итоговое сравнение

Судя по этой таблице, работать на УСН выгоднее. Но есть проблемы: если к нам обратится крупный клиент, который является плательщиком НДС, то мы можем согласиться работать с ним, но при этом должны платить НДС без возможности его возместить.

А есть еще третий вариант — работать с такими клиентами через eLama.

Агентство на УСН и крупный клиент: схема работы через eLama

- Ваш клиент самостоятельно переводит деньги на рекламу в eLama.

- Вы работаете на аккаунте клиента в eLama: переводите деньги в рекламные системы, запускаете рекламу и так далее.

- eLama самостоятельно предоставляет вашему клиенту необходимые закрывающие документы, в том числе и счет-фактуру, который нужен для заявки на вычет НДС.

Почему это выгодно агентству на УСН

- Вы можете прекрасно работать с клиентом, который является плательщиком НДС, а все вопросы с документами будет решать eLama.

- Агентство получает удобный кабинет для работы: единый кошелек, с помощью которого можно распределять деньги на рекламные системы, а также доступ к 15+ инструментам для всех этапов работы с рекламой.

- У eLama есть партнерская программа для агентств и фрилансеров. Ее участники могут получать ежемесячное агентское вознаграждение. Подробнее о партнерской программе — далее.

Партнерская программа eLama для агентств и фрилансеров

В партнерской программе eLama могут участвовать юридические лица и ИП из РФ на ОСН и УСН, а также физические лица.

Чем интересна партнерская программа eLama

- Один кабинет для работы и единый бюджет, с которого удобно распределять деньги на разные системы и сервисы.

- eLama предоставляет закрывающие документы для каждого вашего клиента. Вы можете получать ежемесячное агентское вознаграждение.

- Юрлицам и ИП доступна кредитная линия. Это возможность оплачивать рекламные расходы с отсрочкой. Получить кредитную линию можно после проверки специалистами eLama по финансам.

Чтобы получать ежемесячное агентское вознаграждение, нужно:

- Самостоятельно вести рекламу через eLama минимум 3 клиентам.

- Суммарный оборот клиентов в рекламных системах должен быть не менее 30 000 руб/мес без НДС.

Максимальный размер ежемесячного вознаграждения — 10% от оборотов клиентов в рекламных системах.

Всю информацию о партнерской программе и ежемесячном вознаграждении можно найти в подробных условиях →

Источник: elama.ru

Telegram и налоги (ч.1)

В соответствии со ст.57 Конституции РФ каждый обязан платить законно установленные налоги и сборы.

Говоря откровенно, налоговая дисциплина в РФ пока еще «хромает». Например, в Евросоюзе если Вы вызываете соседа-сантехника починить кран, а вместо оплаты € пишете для него лендинг, то Вы оба должны отразить это в налоговых декларациях и оплатить налог со стоимости своих услуг – каждый. В ст.

39 НК РФ также закреплено, что реализацией в т.ч. является обмен товарами, работами или услугами. А с реализации нужно платить налог! Если провести аналогию, то когда Вы делаете взаимопиар (ВП) в Телеграме, оба владельца канала должны уплатить налоги. Но отследить это ФНС пока не может, а вот увидеть Ваши финансовые транзакции – может .

У нас в «гаражной экономике» обращается около 10 трлн. руб. И услуги в Telegram – не исключение. По некоторым оценкам объем русскоязычного рынка рекламы в Телеграм-каналах за прошлый год составил 13 млрд. руб. Как Вы думаете, оплачены ли с них налоги?

Тестовая попытка вывести доходы людей из тени – введение т.н. «налога на самозанятых». Очевидно, эксперимент был успешным, т.к. его быстро распространили на всю страну.

Эта тема становится сегодня крайне актуальной, т.к. с 17.03.21 ФНС получила расширенный доступ к банковской тайне. Не добавляет оптимизма и риторика Президента о контроле расходов служащих. Мы полагаем , что скоро всем физлицам, которые получают регулярные переводы на банковские карты, придется отчитаться перед ФНС. Причем данные могут быть запрошены за предыдущие 3-4 года, и за этот же период могут доначислить налоги.

Какие налоги нужно платить? Все физлица должны платить либо Налог на доходы физических лиц (НДФЛ), либо Налог на профессиональный доход (НПД) – но только до 31.12.2028 г. Те, кто зарегистрирован как ИП, могут использовать Упрощенную систему налогообложения (УСН) или приобрести патент (ПСН). Существуют иные спецрежимы, но в аспекте Телеграма они неприменимы.

С тем, какие налоги должны или могут платить админы Телеграм-каналов или рекламные менеджеры все обстоит достаточно сложно!

1 Это зависит от того, с какой сделки Вами получен доход – продажа канала или продажа рекламы.

2 От того, какой правовой статус будет придаваться Телеграм-каналу в нашем законодательстве.

3 Работаете ли Вы командой или самостоятельно.

4 Кто Ваш заказчик: физическое или юридическое лицо. .

Важнейший сегодня вопрос для админов и рекламных менеджеров в Телеграме, работающих в качестве фрилансеров: возможно ли применение к их деятельности НПД (т.е. могут ли они считаться самозанятыми)?

Подробнее об этом мы напишем далее .

#телеграм #телеграмм #telegram-канал #телеграм-каналы #право #налогообложение #налоги в россии #самозанятые #налог на профессиональный доход

Источник: dzen.ru

Могут ли принудить платить налог при продаже рекламы в телеграм канале?

Проживаю в Украине. Решил завести свой телеграм канал. Продавать в нем рекламу. Единственный способ монетизации- это кошельки( Киви, Вебмони,яндекс деньги) для полноценной работы кошелька- нужно предоставить свои документы(приехать в РФ и отдать паспортные данные в офис). Интересует следующий вопрос: Могут ли заставить платить налоги?

Штрафовать ? ведь все транзакции будут через киви. а у них паспортные данные.

08 декабря 2018, 17:14 , Михаил, г. Москва

Ответы юристов

Дмитрий Васильев

Адвокат, г. Москва

рейтинг 10

Общаться в чате

Добрый день.

Действительно на сегодняшний день существует такая проблема и довольно распространенная, когда человек имеет доход от онлайн деятельности, получает доход на карту/кошелек физического лица и хочет с него официально платить налоги (хочет «легализоваться»), но не знает как в силу различных заблуждений (как правило совершенно необоснованных).

В основном этот вопрос касается тех, кто имеет онлайн доход, который не совсем укладывается в привычные рамки и получает доход на свою карту/кошелек физического лица, а именно он касается фрилансеров, программистов, тех, кто получает выплаты от партнерских программ, букмекерских контор онлайн, онлайн казино, онлайн покера, различных бирж, инвестиций в интернете, операций с криптовалютой, имеет доход от рекламы в интернете, тех, кто продает товары и оказывает услуги через социальные сети, а также тех, кто получает доход от иностранных компаний или иных иностранных контрагентов и т.п.

Также еще бывают отдельно истории, когда у человека по каким-то причинам уже оказалось скоплена значительная сумма денег, но налоги с нее не были уплачены (успешно вложил деньги куда-то, либо вел совместный с партнером бизнес, но бизнес был оформлен на партнера и т.п.) и теперь человек боится тратить эти деньги, полагая (и не без оснований), что к нему могут быть предъявлены претензии.

Наиболее частыми заблуждениями здесь являются следующие:

1. Если у меня не будет договоров и иных документов с моими контрагентами, то я не смогу платить налоги и легализовать свой доход. Это совершенно не так. Да, ситуации бывают разные и нужно их смотреть индивидуально всегда, но нужно учитывать, что в подавляющем большинстве случаев отсутствие договоров и иных документов от контрагентов не является препятствием к тому, чтобы официально и легально платить налоги.

2. Если у меня множество мелких поступлений на карты/кошельки, то я не смогу платить налоги, поскольку не смогу обосновать каждую транзакцию – это также является заблуждением. Ситуации действительно бывают разные – одно дело, когда речь о легализации дохода, который клиент получает от одной компании (зарубежный работодатель, например) и другая ситуация – когда деньги идут большим количеством транзакций на карту/кошелек (в отдельных случаях зарубежный) мелкими суммами, однако и в первом и во втором случае можно работать легально и платить налоги, просто в первой и во второй ситуации будут свои особенности в плане того как это будет легализоваться.

3. Денежные средства доходят до меня непонятными путями, и налоговая обязательно докопается. Часто бывают ситуации, что, например, доход поступает от иностранного сервиса на иностранную платежную систему, после этого различными способами переводится уже на карту/кошелек российского банка или российской платежной системы – такие ситуации также не являются препятствием для легализации дохода.

4. Если я получаю доход от интернет-деятельности, то у меня отсутствует обязанность платить налоги. Как ни странно, такое заблуждение тоже существует. Здесь нужно запомнить раз и навсегда – налог по российскому законодательству (как и в большинстве других стран мира) платится с любого дохода. Не важно от какого вида деятельности Вы заработали деньги – Вы всегда обязаны платить налог с суммы своего дохода (ст. 217 НК РФ).

5. У меня большие операции по картам, но из них лишь небольшая часть является моим доходом (часто касается тех, кто инвестирует в криптовалюту, либо играет на зарубежных биржах, делает ставки в букмекерских конторах и т.п.) – если я буду платить налоги, то налоговая потребует оплаты налогов со всей суммы поступлений на карту. В рамках данного пункта все очень индивидуально. Действительно в отдельных случаях это может быть проблемой, но в большинстве ситуаций есть варианты как платить налог все-таки только с суммы своего реального дохода, а не со всего оборота.

6. Если я буду официально оформлять свой доход, то мне потребуется вести какой-то сложный учет, иметь кучу бумаг и вообще все это занимает множество времени. На самом деле это не так в подавляющем большинстве случаев. В отдельных ситуациях и до определенных сумм дохода можно вообще спокойно платить налоги как физическое лицо и не открывать ИП/ООО. В тех же ситуациях, когда все-таки нужно открыть ИП/ООО – в 99% случаев не требуется вести какого-то сложного учета.

7. Если я не буду платить налоги – мне ничего не грозит. Об этом заблуждении речь пойдет дальше.

Таким образом, существует достаточное количество заблуждений, который препятствуют тому, чтобы человек все-таки начал платить законно установленные налоги и спать спокойно. Однако на самом деле в каждой ситуации можно решить вопрос с тем, чтобы легализовать свою деятельность, платить налоги и не иметь никаких претензий со стороны налоговых органов и банков, не перегружая себя при этом заполнением большого количества бумаг, просто нужно к каждому случаю подходить индивидуально и действовать в зависимости от конкретной ситуации.

Что касается вариантов легализации дохода, то их несколько:

1. Как физ. лицо — через подачу 3 НФДЛ — тут есть свои особенности и по заполнению 3 НДФЛ (в частности указание источника дохода и т.д.) и по ограничениям, к примеру, если Вы подадите декларацию 3 НДФЛ и укажите довольно большой доход в 10-20 млн. руб., то к Вам может возникнуть множество вопросов, в частности на практике встречаются случаи, что налоговые проверяют таких физ. лиц на предмет ведения незаконной предпринимательской деятельности. Вариант подходит не всегда и не всем, надо к нему подходить аккуратно.

В этом варианте также очень много нюансов по 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» от 07.08.2001, так как обычно деньги проходят через личные счета/карты физ. лица. Сложность в том, что банки могут заблокировать Ваши карты/кошельки и внести в черный список ЦБ, если Вы не будете соблюдать требования 115-ФЗ и разъяснения Центрального банка на этот счет (на этот счет есть довольно много информации, которую нужно знать, здесь я не буду все описывать, но, если будет нужно – с радостью поделюсь указанной информацией отдельно).

2. Как ИП/ООО. В рамках данного варианта существует достаточно много «подвариантов», используются разные способы работы и т.д. В двух словах все не опишешь, в целом вариант обычно используется если обороты достаточно большие, либо вариант отчетности по 3 НДФЛ не подходит по иным причинам. Конкретизировать в рамках общей консультации тут сложно, поскольку вариантов очень много – все зависит от того о каких оборотах идет речь, как идут поступления, от какого количества лиц и т.п.

3. Также для отдельных случаев используется вариант уплаты налогов, связанный с использованием компании, открытой в других странах (многие называют это офшором, однако надо понимать, что схема применяется не с целью уклонения от уплаты налогов, а наоборот с целью уплаты всех налогов в РФ, то есть ведения полностью законной деятельности).

То есть цель такого варианта — последующая легализация дохода от деятельности иностранной компании в РФ, по итогу все налоги оплачиваются в РФ (либо часть налогов платится в РФ, часть в стране юрисдикции компании, зависит от страны). Здесь большое значение имеет выбор юрисдикции (в каждой стране свои нюансы), а также от взаимоотношений этой страны с Россией (наличие или отсутствие договора об избежании двойного налогообложения и т.п.).

Отмечу, что многие изучив базовую информацию по возможности легализации своего дохода приходят к выводу о том, что все довольно сложно и рискованно и остаются в «серой» зоне, однако нужно отметить, что уклонение от уплаты налогов может повлечь за собой довольно неприятные последствия:

1. Надо понимать, что если говорить о более-менее серьезных доходах, то рано или поздно они приведут к приобретению регистрируемых покупок (квартиры, авто и т.п.) – и в этих случаях шанс на то, что налоговая выявит Ваши доходы значительно выше.

ГИБДД и Росреестр передают информацию в налоговые органы о покупках для целей контроля уплаты транспортного налога и налога на имущество, при этом налоговый инспектор при получении информации о приобретениях вполне может поинтересоваться откуда деньги на такие покупки и если официального подтвержденного дохода не будет, то могут возникнуть к Вам вопросы.

У налоговой есть и другие механизмы по выявлению «серых» доходов и, хотя целенаправленной работы в этом направлении сейчас налоговая, как правило, не ведет, риски того, что налоговая все-таки обнаружит Ваши доходы безусловно, есть.

2. Также в отдельных случаях банк вправе затребовать от Вас подтверждение легального источника происхождения денежных средств и, если Вы не платите налоги, банк в отдельных случаях имеет право вплоть до того, чтобы отказать Вам в выдаче денежных средств до предоставления документов, подтверждающих их легальное происхождение.

Например, есть такая практика, когда приносишь в банк вклад. Сотрудники банка с улыбкой без всяких вопросов принимают у Вас деньги. Далее проходит условно год (срок вклада) и наступает время забирать вклад. И тут все и начинается – Вы приходите забирать вклад, а банк спрашивает у Вас мол где документы, подтверждающие законность происхождения денежных средств. Вы конечно можете махать шашкой и ругаться, мол Вы же изначально не спрашивали и т.п., однако дело в том, что банки пользуются нормами 115-ФЗ, в соответствии с которыми, когда Вы вносите деньги на счет/карту/во вклад банка (за исключением вкладов в пользу третьих лиц), то банк здесь ничего проверять не должен, так как здесь не может быть отмывания денежных средств, а когда Вы снимаете деньги со счета/карты/вклада, то у банка уже появляется право проверить легальность происхождения данных денег.

Аналогичным образом банк может отказать в снятии денежных средств со счета/карты.

Это возможно далеко не во всех случаях (только при определенных оборотах) и происходит не часто, но тем не менее такое периодически случается, в том числе такие ситуации доходили до Верховного суда.

3. Ну и ко всему прочему не стоит забывать про ст. 198 Уголовного кодекса РФ – «Уклонение физического лица от уплаты налогов» — если Вы за 3 года заработаете сумму свыше 6,9 млн. руб. и не оплатите с нее налоги, то у Вас есть хорошие шансы попасть под уголовную ответственность.

Более того, еще есть ст. 171 Уголовного кодекса РФ, которая предусматривает уголовную ответственность за незаконное предпринимательство – в рамках этой статьи уже при незадекларированном доходе всего 2 млн. 250 т.р. можно попасть под уголовную ответственность.

Отмечу, что, если что-то останется непонятным более подробную устную или письменную консультацию по наиболее оптимальной схеме легализации дохода от Вашего вида деятельности, в том числе с конкретными примерами из практики (включая судебную) и с описанием каждого варианта Вы всегда можете получить, обратившись ко мне в чат (кнопка «общаться в чате» возле фотографии аккаунта).

С Уважением,

Васильев Дмитрий.

Источник: pravoved.ru