Николаев обычно покупает короткие облигации со сроком погашения через 1–3 года. На брокерский счет инвестора периодически поступают купоны от облигаций, купоны – это аналог процента по банковскому вкладу. Обычно купоны выплачиваются раз в квартал или раз в полгода. Помимо купона, можно заработать на разнице между номиналом облигации и ценой ее покупки, так как иногда бумаги торгуются дешевле номинала. Сейчас в портфеле инвестора есть корпоративные облигации РЖД , «Почты России» , «Камаза», Альфа-банка , Segezha Group , « М-видео », «Ростелекома» , «Самолета» и других компаний, а также ОФЗ.

Диверсификация бумаг позволяет снизить риск того, что компания прекратит выплату купонов по каким-либо причинам. В портфеле инвестора есть и ВДО, которые являются более рискованным активом в сравнении с ОФЗ, в частности это 2 бумаги «Делимобиля» с доходностью к погашению 13,03% за 35 месяцев.

Комментируя риски, Николаев говорит: «Один из наших подписчиков в Telegram-канале писал, что он, по-моему, 18 тысяч рублей потерял на облигациях “Обуви России”. Да, такое бывает. Хотя инвестиции в облигации считаются менее рискованным вложением, но и здесь бывают, так сказать, осечки, бывают случаи, когда компании не платят. Поэтому будьте осторожны и с этим инструментом тоже.

Облигации для начинающих: как заработать? Доходность, купон, виды облигаций

Не надо вкладываться никуда, что называется, на все деньги. И, конечно же, разумно, когда ваши инвестиции максимально разложены по разным направлениям, разным типам инвестиций, разным счетам, даже разным банкам».

Выбор облигаций

При выборе облигаций инвестор ориентируется на структуру фондов брокера «Тинькофф инвестиции» и приобретает в портфель аналогичные бумаги. Во вкладке «Новости фонда» можно посмотреть, какие сделки по ценным бумагам совершает фонд: что куплено, по какой цене и в каком объеме. Если инвестор не хочет разбираться с темой облигаций, эксперт рекомендует приобрести фонд корпоративных облигаций. Однако, по словам Николаева , в прошлом году фонды показали себя не лучшим образом из-за блокировки активов.

На этой неделе Николаев получил купоны по корпоративным облигациям АФК «Система» (выпуск 17) в размере 100,98 рубля, ВТБ в размере 84,9 рубля и 161,31 рубля. Подошел срок погашения данных облигаций ВТБ , на счет эксперта поступила сумма, эквивалентная номиналу облигаций – 10 тысяч рублей и 19 тысяч рублей, соответственно.

Полученные средства Николаев реинвестировал в корпоративные облигации, ОФЗ и акции. Эксперт приобрел облигации «Делимобиля» (выпуск 1Р-02), ТГК-14 (выпуск 001Р-01), Softline (выпуск 002Р-01), «ВИС финанса» (выпуск 3), «Селигдара» (выпуск 1), ЛСР (выпуск 4), Sokolov (выпуск 1), Segezha Group (выпуск 5), ГК «Самолет» (выпуск 11), «Энерготехсервиса» (выпуск 4), QIWI (выпуск 1), Тинькофф банка (серия ИО-1-3), РЖД (выпуск 23), «Почты России» , «Камаза», Альфа-банка (выпуск 9), ОФЗ 26222, ОФЗ 29022, ОФЗ 26233, ОФЗ 29014 и 100 акций Московского кредитного банка .

Теханализ акций Tesla: обсуждаем ключевые уровни поддержки и сопротивления

Акции Tesla продолжают активно расти, приближаясь к ключевым уровням. Бумаги наконец-то прорвались выше паттерна «ABC» и уровня сопротивления в $180, тем самым увеличив вероятность потенциального восходящего тренда. Это означает, что TSLA, скорее всего, уже скоро приблизится к следующим важным уровням сопротивления.

Акциям знаменитого производителя электрокаров также удалось пробить уровень сопротивления, находящийся на отметке примерно $193. Это важный момент, поскольку теперь указанный уровень сопротивления превратился для Tesla (TSLA) в новый ключевой уровень поддержки. По мере того как акции продолжат удерживаться выше $193, можно будет говорить о дальнейшем потенциале роста до более высоких целей. Если же бумаги опустятся ниже данного уровня, появится значительный риск падения до минимумов апреля.

Источник: news.myseldon.com

Выбор и покупка ценных бумаг

Мы всегда ищем способ получить наибольшую прибыль, приложив наименьшее количество усилий. Финансовая независимость подразумевает большой пассивный доход и большое количество свободного времени на семью, хобби и путешествия. Вечно работать не будешь — здоровье не позволит.

До 40 лет можно заработать неплохую сумму, но 9 из 10 читателей наверняка хранят свои сбережения в носке под матрасом или другом безопасном месте. Капитал собирает пыль вместо того, чтобы приносить прибыль. Я расскажу, как заставить деньги работать на вас и ваше благополучие. Готовьтесь, мы продолжаем изучать ценные бумаги и инвестиции в облигации.

Что такое облигации

Слово «облигация» пришло к нам из латинского языка. Obligatio переводится как «обязательство», в финансовом мире — обязательство выкупить назад эту бумагу через определенный срок. Первые бонды появились во времена Больших Географических Открытий.

Авантюристы искали инвесторов, чтобы снарядить корабль и уплыть на поиски золота, колонизации новых земель или торговли. Аристократия строила дворцы и шила платья, поэтому свободные деньги водились только у банкиров, купцов и ремесленников. Они же редко верили на слово морякам и требовали особую расписку — мол, через два года вернешься и отдашь с процентами.

Во время колонизации Нового Света, развития техники и совершения научных открытий, многие способные бизнесмены столкнулись с финансовыми препятствиями для развития своего дела. Допустим, изобретатель придумал новый двигатель, но на производство денег нет. Банкиры — не инженеры, они не верят в коммерческую успешность двигателя.

Другие фабриканты хотят поддержать изобретателя, но их финансы ограничены. Изобретатель выпускает ценные бумаги, их может купить любой, у кого хватит денег. Эмитент получил деньги, запустил производство и получил прибыль.

Спустя установленное время держатель может потребовать ее погашения, а эмитент (выпустивший долговые обязательства) выкупает облигацию и вознаграждает держателя процентами. Как они работают? Как кредит в банке, только кредитор — вы.

Эмитент рассчитывает получить наличные, пустить их в дело и получить прибыль. Часть этой прибыли обязательно пойдет на погашение облигаций и других долговых обязательств.

При этом процент прибыли чаще всего фиксированный — вне зависимости от прибыли компании держатель облигаций получит только ту сумму, которая указана в бонде. Ценные бумаги часто выпускают для финансирования отдельных проектов, программ и объектов, чтобы установить точный уровень дохода и затрат. При этом продажа бондов не требует такой бумажной волокиты, как полноценное кредитование в банке или инвестиционном фонде. Дополнительно можете поинтересоваться, чем отличается акция от облигации.

Где выбирать

- rusbonds – просто, быстро, информативно. На сайте есть списки государственных, муниципальных и корпоративных облигаций, информация по доходности, срокам и способам погашения.

- cbonds – ценные бумаги на территории СНГ. Приятный дизайн и функционал, калькуляторы и инструменты для сравнения доходности разных ценных бумаг.

- Сайт Минфина , раздел “Облигации”.

Также список облигаций доступен у любого брокера или банка. Характеристики облигаций могут не совпадать с действительностью или быть неполными — проверяйте информацию по нескольким источникам.

ОФЗ и корпоративные бонды

Любой брокер или информационный сайт будет разделять государственные и корпоративные бумаги. Государственные принято считать сверхнадежными — государство обязано платить по счетам. Обычно государственные ценные бумаги (ОФЗ) идут сроком на 1-10 лет с регулярной купонной выплатой.

Годовая доходность зависит от ставки ЦБ. Раньше были предложения с 8-10% годовых. После снижения ставки ЦБ нормой стала доходность в районе 5-6%. Если добавить к этому выгоду в 13% по ИИС, получится неплохой доход.

Частные компании пытаются получить финансирование, предложив наиболее выгодные условия для инвесторов. Для срочного запуска перспективных проектов некоторые надежные компании могут предложить 12-20% годовых, и их бумаги сразу разберут умные инвесторы. Если компания раньше справлялась со своими обязательствами, почему бы не заработать на этом деньги?

Другое дело, если такие проценты предлагает темная лошадка, компания на грани краха или слишком скрытное юридическое лицо. Вы готовы рискнуть своими деньгами, чтобы заработать дополнительные 10% годовых? Лично я всегда подозрительно отношусь к таким предложениям.

Какие облигации можно купить в РФ

Первые облигации в истории России выпустили после Крымской войны. Военные действия велись на деньги кредиторов, займы собирались отдавать с контрибуции. После мирного договора пришлось дать больше финансовой свободы предпринимателям и позволить строительство частных железных дорог. Правительство печатало государственные ЦБ (здесь и далее — Ценные Бумаги) для британских банков, железнодорожные магнаты выпускали корпоративные облигации. Через несколько лет городские власти тоже начали продавать собственные бонды — муниципальные, вырученные деньги шли на обустройство городов и развитие инфраструктуры. Сейчас в ходу такие виды:

- Государственные — выпускаются государством для покрытия дефицита бюджета. Выкуп облигаций гарантируется государством. Самый надежный вид ценных бумаг, от этого наименее доходный.

- Муниципальные — выпускаются местными властями, доход от них не облагается налогом.

- Корпоративные — выпускаются банками типа Сбербанка, ВТБ или коммерческими компаниями для финансирования проектов. Высокий риск, высокодоходные в случае успеха.

Вот неплохое видео о государственных бондах РФ.

Отличия облигаций по доходности

- Дисконтные (Zero Coupon) – в установленный срок полностью погашаются эмитентом. Продаются по стоимости ниже номинала, погашаются по номиналу. За счет разницы держатель получает прибыль.

- С фиксированной ставкой, купонная — прибыль выплачивается регулярно в виде процентов от номинальной стоимости. ЦБ не теряет номинальную стоимость.

- С плавающей ставкой — прибыль выплачивается регулярно, но процент привязан к оговоренным экономическим показателям. Чаще всего — к ставкам по кредитам.

Конкретная прибыль зависит только от условий, на которых выпущена ценная бумага. Например, государственные сроком на один год могут принести до 6% прибыли. А какой-нибудь «ЮТэйр» предложит 968% годовых. Шанс получить деньги с государственных облигаций — 99.9% против 1% у «ЮТэйр». Выбор облигаций — это поиск золотой середины с хорошей надежностью и наилучшей доходностью.

Примеры облигаций

- государственные – ОФЗ-26211-ПД. Облигации для физических лиц номиналом 1 000 рублей на сумму 15 миллиардов рублей, срок погашения — 10 лет, долгосрочные. Способ погашения — купонный, каждые полгода держателю выплачивают определенный процент от номинала. Годовая доходность на уровне 7%, что к дате погашения принесет до 70% дохода;

- корпоративные – ВТБ-КС-2-311-боб. Для физических лиц, номинал — 1 000 рублей, общая сумма — 75 миллиардов рублей, срок погашения — один день, краткосрочные. Способ погашения — дисконтный, держателю выплачивают номинальную стоимость. Прибыль — 0,0186% за период или 6,79% годовых.

При составлении портфеля рекомендую обратить внимание на следующие облигации. Они надежны и дают неплохой доход.

| Совкомбанк-5-боб | 7.5 | 101.08 | 25.11.2027 | RU000A0ZYJR6 |

| Роснефть-002Р-04-боб | 7.5 | 104.029 | 03.02.2028 | RU000A0ZYT40 |

| ПИК ГК-БО-ПО1 | 5.65 | 99.29 | 25.02.2022 | RU000A0JXK40 |

| Система АФК | 9.75 | 105.21 | 30.09.2025 | RU000A0JVUK8 |

| Уралкалий-ПБО-04-Р | 7.7 | 104.4 | 09.06.2023 | RU000A0ZZ9W4 |

| МТС-001P-06 | 7.25 | 104.612 | 26.02.2025 | RU000A0ZYWY5 |

Цена облигации формируется в зависимости от способа начисления прибыли. Государственные продаются по номинальной стоимости, а держателю начисляют проценты. Бумаги ВТБ продаются ниже номинальной стоимости (за 99.9805% от номинала) и погашаются по номиналу. Разница только в удобстве подсчёта. В первом случае государству проще посчитать прибыль от продажи, а нам — инвестированную сумму, во втором корпорации проще посчитать свой долг, а нам — прибыль.

Способ продавать облигации «по 90 центов за доллар» появился в США и в основном применяется для продажи корпоративных ценных бумаг. Считать налоги неудобно в обеих системах. Кстати, можно вполне законно их не платить, если зарегистрировать Индивидуальный Инвестиционный Счёт, об этом расскажу далее.

Доходность облигаций

Доходность российских облигаций государства не превышает 8%. Для хороших корпоративных облигаций можно получить доходность в 10-14%. Собрав портфель, можно получить среднюю доходность 10% годовых. Если воспользоваться налоговым вычетом и закупить ценные бумаги на все 400 000, получим 10 + 13 = 23% годовых или 92 тысячи рублей в плюс. Подбирая выгодные облигации, можно получить больше 100 000 в год.

Где открыть счет?

Я написал отдельную статью о том, где лучше открыть индивидуальный инвестиционный счет. Если кратко — или в банке, или у брокера. Начать работу с облигациями лучше в крупном банке типа ВТБ или Сбербанка — они берут комиссию за каждый чих, но у них минимальный риск наступления дефолта и длительных судебных тяжб в попытке вернуть вклад. Лично я работал через Промсвязьбанк, который и сейчас предлагает низкие комиссии и удобные условия.

Можно работать и через брокеров. Чуть больше комиссии, чуть больше способов содрать деньги с клиента — в обмен нам предлагают больше способов для заработка. Например, ИИС у ПСБ не имеет доступа к валютной секции. Также нельзя зайти на срочный рынок бумаг — опытные трейдеры скажут, что без этих высокорисковых инструментов нельзя делать деньги. Но мы пока учимся, поэтому даже отсутствие кредитного плеча пойдет нам на пользу.

Из лучших брокеров, практически лишенных недостатков, выделю:

- БКС – ограничений по торговым площадкам нет, работать можно и с российскими акциями на ММВБ и Санкт-Петербургской бирже, и с акциями зарубежных эмитентов. Если предполагается активная торговля, можно выбрать тарифный план «Трейдер» с комиссией, сниженной до 0,0155%, на тарифе «Инвестор» она доходит до 0,3%.

- Тинькофф Инвестиции – этот вариант я бы назвал идеальным для пассивных инвесторов. Здесь нет удобного терминала, зато можно купить от 1 акции и хранить их сколь угодно долго. Сам процесс не сложнее покупки товара в интернет-магазине. Здесь не нужно платить за обслуживание счета (тариф «Инвестор») и депозитарий. Комиссия на стартовом тарифном плане составляет 0,3%.

Подробное сравнение условий приведу в табличной форме.

Компания

Источник: guide-investor.com

Инвестиции в облигации: как выбрать и купить облигации

Облигации по своей сути очень похожи на банковский депозит. Если сравнить облигации и депозиты, то выяснится, что суть у них одна и та же — дать в долг, в одном случае банку, в другом — эмитенту в роли которого может выступать государство, субъекты федерации и коммерческие компании.

Но с точки зрения инвестиций облигации сложнее. У них есть цена, которая может меняться, купонный доход, доходность, сроки погашения и оферты. Подробнее о свойствах облигаций я писал ранее, поэтому, если вы еще не разбираетесь в этих терминах, рекомендую сначала прочитать эту статью.

В связи с этим инвестирование в облигации предъявляет более высокие требования к квалификации и опыту инвестора. Эти ценные бумаги нужно тщательно выбирать, потому что не каждая облигация подойдет под ваши нужды и цели. В этой статье я объясню, как инвестировать в облигации.

Как инвестировать в облигации

Инвестирование в облигации начинается с выбора подходящих для конкретных нужд инвестора облигаций. Облигации отличаются типом дохода, надежностью, ликвидностью, доходностью, сроком погашения и другими параметрами.

Как выбрать облигации

Доход. Доход по облигации обычно складывается из двух источников — купонный доход и доход от разницы между ценой покупки и ценой погашения или продажи. Облигация погашается в конце срока по номиналу, который обычно составляет 1000 рублей. На бирже облигации торгуются по рыночной цене, которая может быть как выше, так и ниже номинала.

Например, облигация торгуется ниже номинала по цене 990 рублей. Разница между ценой покупки и ценой погашения — 10 рублей формируют дополнительный доход. Если облигация торгуется выше номинала, скорее всего основной источник дохода — купонный доход.

Купонный доход. Купон — это аналог процентов по банковскому вкладу. Это денежные выплаты, которые выплачивает эмитент по облигации. Он может выражаться как в рублях, так и в процентах к номиналу. КД может выплачиваться раз в год, раз в полугодие или раз в квартал. Например, купонный доход 40 рублей, выплачивается раз в полугодие. За год КД составит 80 рублей или 8% к номиналу.

КД может быть нескольких видов.

Есть облигации, которые имеют фиксированный купонный доход — он известен на всем сроке обращения облигации и не меняется. Есть переменный — он обычно привязывается к ставке межбанковского рынка RUONIA, которая может меняться со временем. Поэтому известна величина только ближайшего купона, а следующий рассчитывается позже в зависимости от ставки RUONIA за последние 6 месяцев. Есть еще фиксированный купонный доход — он тоже меняется со временем, но величина всех купонов известна заранее.

Доходность. Различают доходность облигации к номиналу (купонная) и к погашению. Если вы собираетесь держать облигацию до погашения, то при выборе нужно смотреть именно на доходность к погашению. Она может отличаться от купонной доходности и меняется в зависимости от рыночной цены облигации. Для примера: купонная доходность облигации к номиналу 1000 рублей 9%.

Если рыночная цена облигации снизится с 1000 до 950 рублей, до доходность вырастет до 9,47%. То есть когда рыночная цена облигации снижается, ее доходность растет. Но если доходность какой-то облигации сильно выше среднерыночной, это говорит о повышенном риске.

Помните, что доходность к погашению выражается в процентах годовых. Например, доходность к погашению 12%, а до погашения остался всего 1 месяц, значит фактическая доходность будет около 1%. Так что обращайте внимание на срок до погашения облигации. Как рассчитать доходность облигаций можно узнать в этой статье.

Амортизация — по большинству облигаций номинал выплачивается в конце срока обращения — это называется погашение. Но есть облигации с амортизацией номинала — в этом случае номинал погашается на сразу, а выплачивается частями на всем сроке обращения облигации.

Дата погашения — дата, когда будет погашена облигация, то есть выплачен ее номинал. Выбирайте дату в зависимости от своего срока инвестирования.

НКД — это накопленный купонный доход на текущий день, размер НКД уплачивается инвестором при покупке облигации. Например, величина купона 40 рублей, период выплаты купона — 182 дня (раз в полгода). Допустим, с момента последней выплаты купона прошло 3 месяца (90 дней), в этом случае НКД равен 20 рублям.

Надежность. Самый большой риск облигаций — риск дефолта. Поэтому нужно оценивать надежность облигаций. Самые надежные облигации — государственные ОФЗ, которые выпускает Минфин, менее надежные — муниципальные и субфедеральные, которые выпускают регионы, еще менее — корпоративные. Некоторым выпускам облигаций присваивается кредитный рейтинг по которому можно судить о надежности.

По-хорошему, прежде чем покупать корпоративные облигации, нужно оценить надежность облигаций, посмотреть финансовую отчетность эмитента, но сейчас на этом заострять внимание не будем. Обычно в рыночной цене уже отражены все риски, и чем они больше, тем больше доходность. Например, сейчас облигации Мечела, который находится в предбанкротном состоянии, торгуются с доходностью 30%, а некоторые выпуски 50% и более.

Ликвидность — насколько легко можно купить или продать облигацию. По облигациям с низкой ликвидностью сделки совершаются очень редко — раз в несколько дней, и может быть даже так, что в данный момент никто нужную облигацию не продает или не покупает, или цена сильно отличается от нужной вам. Оценить ликвидность можно на сайтах, где публикуется ход и объемы торгов или непосредственно в торговом терминале. Чем больше объем торгов и чем чаще совершаются сделки, тем ликвиднее облигация.

Налогообложение — купонный доход государственных, муниципальных и субфедеральных облигаций не облагается налогом, а доход корпоративных облагается. Налог на доход может сильно снизить итоговую доходность. Если ОФЗ торгуется с доходностью 10%, а корпоративная облигация дает 11%, очень может быть, что выгоднее купить именно ОФЗ. Как посчитать чистую доходность облигации можно почитать здесь или воспользоваться облигационным калькулятором.

Выбрать подходящие облигации можно на сайтах Финама, Rusbonds, РБК. Там же можно посмотреть всю самую необходимую информацию о том или ином выпуске.

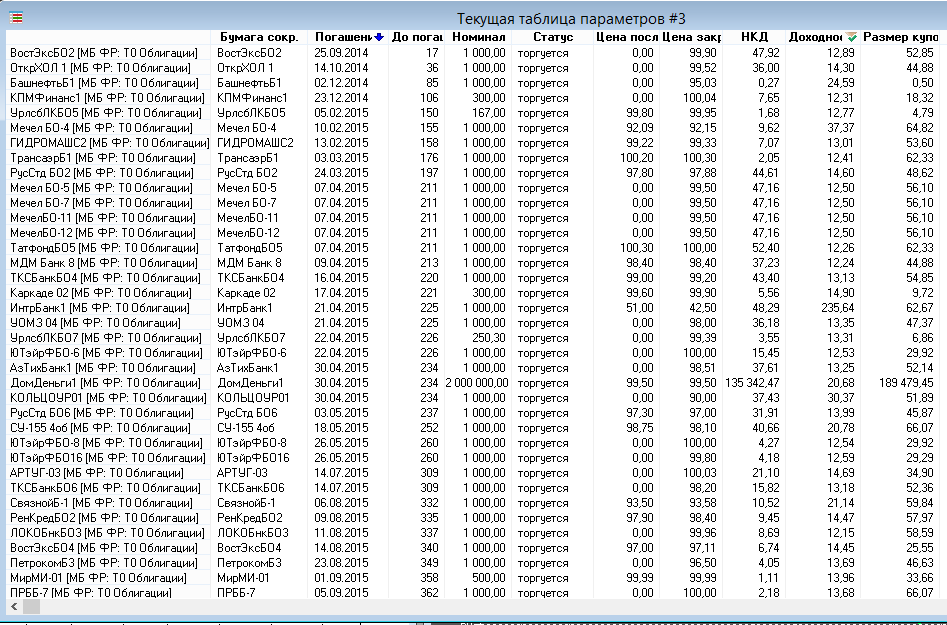

Еще один способ выбрать облигации — непосредственно в торговом терминале QUIK. Для этого необходимо настроить таблицу текущих параметров, добавив нужные вам колонки:

- название,

- номинал

- цена спроса,

- цена предложения,

- срок до погашения,

- доходность к погашению,

- НКД,

- размер купона.

Я отфильтровываю облигации по дате погашения, которая мне нужна, и доходности к погашению. Смотрю на надежность эмитента и выбираю облигации, которые устраивают меня по соотношению доходности и надежности.

Как купить облигации

Облигации, как и акции, торгуются на Московской бирже ММВБ. Чтобы купить облигации, нужно открыть счет у брокера. После этого можно установить себе на компьютер торговый терминал и приступить к делу.

Облигации торгуются поштучно. Номинал большинства облигаций 1000 рублей, а рыночная цена ходит вокруг номинала. Торги проходят в двух режимах: Т+ и Т+0. В режиме Т+1 торгуются ОФЗ, в режиме Т+0 корпоративные, субфедеральные и муниципальные облигации. В режиме Т+2 еврооблигации.

Т+0 означает, что расчеты по сделке и поставка бумаг происходит в день сделки. Т+1 и +2 означает, что расчеты и поставка бумаг проходят на следующий день и второй день после сделки.

Цена облигаций на бирже выражается не в рублях, а в процентах от номинала. Например, цена облигации 98,5% равняется 985 рублям при номинале 1000 рублей. Важно отметить, что при покупке облигации помимо рыночной цены вы еще уплачиваете НКД — накопленный купонный доход — это купонный доход, который успел накопиться ко дню совершения сделки. НКД выражается в рублях.

Если цена облигации 98,5%, а НКД 10 рублей, то общая сумма покупки составит 995 рублей. Если вы будете продавать облигацию, то уже покупатель заплатит вам НКД.

Например, я хочу купить корпоративную облигацию с доходностью не менее 12% годовых. Открываю терминал QUIK, создаю таблицу текущих параметров, добавляю в нее облигации и нужные колонки. Настраиваю колонку Доходность к погашению, чтобы она показывала только облигации с доходностью более 12%. Сортирую облигации по дате погашения и получаю следующий список облигаций:

Если я хочу вложить деньги на полгода, то мне подойдут облигации Трансаэро Б1 и Русский Стандарт БО 02 (это всего лишь пример, а не рекомендация). Так как до погашения менее года, перед покупкой я сначала посчитаю фактическую доходность облигаций, которую я получу.

Я рекомендую покупать облигации сразу после выплаты купона, чтобы не платить НКД.

Следует обратить внимание на следующее: если погашение облигации еще не скоро, например до него 2-3 года, то цена облигации может долго ходить туда-сюда вокруг вашей цены покупки и начнет приближаться к номиналу только ближе к дате погашения. Если вы планируете продать облигацию до погашения, старайтесь выбирать облигации с большим размером купона, так как НКД, который вам выплатят при продаже, определяется размером купона.

После того, как найдете подходящую облигацию, открываете торговый «стакан». В стакане отображаются заявки на продажу и на покупку: цена, объем и годовая доходность при покупке облигации по этой цене.

Вы можете купить облигацию по рыночной цене, которую предлагают в данный момент продавцы, или выставить заявку со своей ценой, чуть пониже, в надежде, что кто-нибудь согласится на вашу цену. В окне подачи заявки выбираете желаемое действие — покупка или продажа. В поле «Цена» вы вводите желаемую цену в процентах от номинала. В поле «Кол-во» вводите количество облигаций, которое хотите купить. Справа у вас будет отображаться нужная сумма для покупки с учетом НКД.

После ввода цены и количества остается только выставить заявку в стакан и ждать исполнения сделки. Процесс покупки облигаций аналогичен покупке акций, которая подробно описана в статье Как купить акции.

Помните, что за 3-7 дней до даты выплаты купона или погашения торги замораживают, для составления списка владельцев облигаций. В этот период купить или продать облигацию нельзя, торги по ней не производятся – облигация заморожена. Так происходит покупка облигаций.

Источник: activeinvestor.ru