Данные за финансовый год. В некоторых странах компании могут сами выбирать начало своего финансового года и оно может не совпадать с началом календарного. Если вы видите отчет за период который еще не наступил по традиционному календарю, смотрите пункт «последний отчет», чтобы увидеть реальную дату выхода этого отчета.

Войдите в аккаунт, чтобы увидеть данные.

Если у вас нет аккаунта — пройдите короткую

регистрацию и получите 14 дней бесплатного доступа ко всем функциям сервиса

Цена/Прибыль – фин. показатель, рассчитывается как, рыночная стоимость акции деленная на годовую прибыль, полученную на акцию. Низкие значения, в пределах одной индустрии, могут говорить о недооцененности компании, высокие — о переоцененности.

Цена/Балансовая стоимость – фин. показатель, рассчитывается как, рыночная стоимость акции деленная на балансовую стоимость, приходящуюся на акцию. Низкие значения, в пределах одной индустрии, могут говорить о недооцененности компании, высокие — о переоцененности.

Башнефть преф., VK-гдр, Совкомфлот. Обзор 27.04.2023

Цена/Выручка – фин. показатель, рассчитывается как, рыночная стоимость акции деленная на годовую выручку, полученную на акцию. Низкие значения, в пределах одной индустрии, могут говорить о недооцененности компании, высокие — о переоцененности.

Debt/Equity

Финансовый леверидж – фин. показатель, рассчитывается как, заемный капитал компании, деленный на размер ее собственного капитала. Показывает уровень закредитованности компании, оптимальным считается значение показателя в пределах 0 до 0,5. Пограничным значением показателя считается 2.

Operating margin %

Операционная маржа – фин. показатель, рассчитывается как, операционная прибыль компании, деленная на ее выручку, выражен в %. Большие значения показателя, в пределах индустрии, могут говорить об успешности управления компанией, изменчивые значения показателя — о бизнес рисках, связанных с компанией.

Net margin %

Чистая маржа – фин. показатель, рассчитывается как, чистая прибыль компании, деленная на ее выручку, выражен в %. Высокие значения показателя, в пределах индустрии, могут отражать прибыльность компании в целом.

Рентабельность активов – фин. показатель, рассчитывается как, чистая прибыль компании, деленная на среднюю стоимость ее активов, выражен в %. Показатель отражает эффективность использования активов компании для получения прибыли.

Рентабельность капитала – фин. показатель, рассчитывается как, чистая прибыль компании, деленная на среднюю величину ее собственного капитала, выражен в %. Показатель отражает эффективность использования собственного капитала компании для получения прибыли.

Источник: vseakcii.ru

Vk company ltd drc vkcodr что это

VK (ранее Mail.ru Group) — крупный российский IT-холдинг, работающий в сегментах онлайн-рекламы, MMO игр, социальных сервисов и др. Среди крупнейших проектов компании можно выделить: Почту Mail.ru, ВКонтакте, Одноклассники.

ВК высаживает акционеров из Prosus? Акции VK взлетают!

Описание

Полное название

Обыкновенная

US5603172082

Количество

208 582 082

VK (ранее Mail.ru Group) — крупный российский IT-холдинг, работающий в сегментах онлайн-рекламы, MMO игр, социальных сервисов и др. Среди крупнейших проектов компании можно выделить: Почту Mail.ru, ВКонтакте, Одноклассники.

Последние новости

Сегодня в 18:41

Сегодня в 17:57

Сегодня в 16:40

Сегодня в 16:08

- Вопрос аналитикам

- Предложить тему

- Аналитика для клиентов

- Теханализ

- Идеи

- Среднесрочные тренды

8 800 100 55 44 Бесплатный звонок по России

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ОАО Московская Биржа. ООО «Компания Брокеркредитсервис» , лицензия № 154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия.

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций.

Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски.

Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Источник: bcs-express.ru

VKCO: потенциал акций

Блокировка конкурентов освободила треть рынка интернет-рекламы в России, что позволит VK значительно увеличить доходы в этом году. В статье разберем потенциал рекламного направления, проблемы с продажами игр за рубеж, бум интернет-образования и перспективы новых инициатив.

О компании

VK Company Limited (тикер VKCO) — российская IT компания занимающая продвижением социальных сетей (VK, Одноклассники), разработкой компьютерных и мобильных игры (MyGames), созданием платформ интернет образования (GeekBrains, Skillbox, Skillfactory и др.), а также развивающая множество инициатив в сфере фудтеха, каршеринга и прочих направлений, который в совокупности создают единую экосистему.

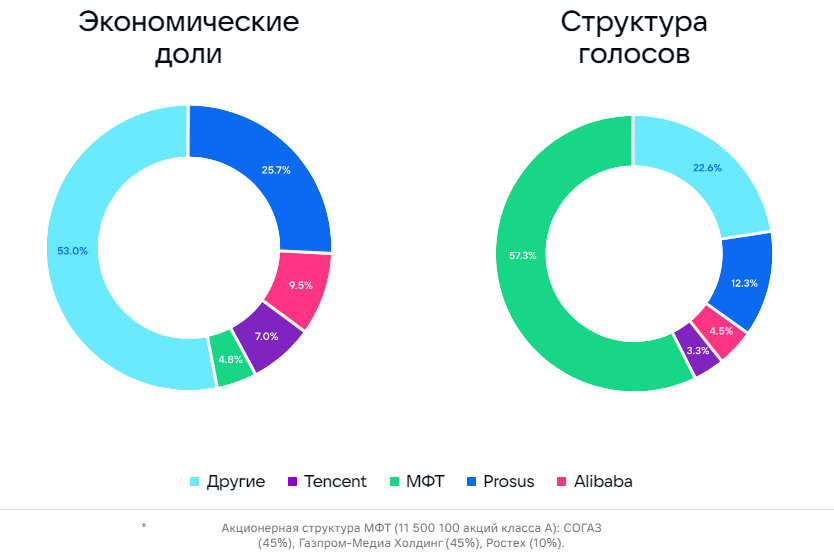

Владельцев у компании несколько, с экономической точки зрения крупнейшими являются Prosus с долей 25,7% (Нидерланды, материнская Nasper), потом идут Alibaba 9,5% и Tencent 7% (Китай), замыкает российская МФТ 4,8%. Большего всего голосов приходится на последнюю (57%), поэтому несмотря на небольшую долю в доходах, ключевое решение всегда будет за ней.

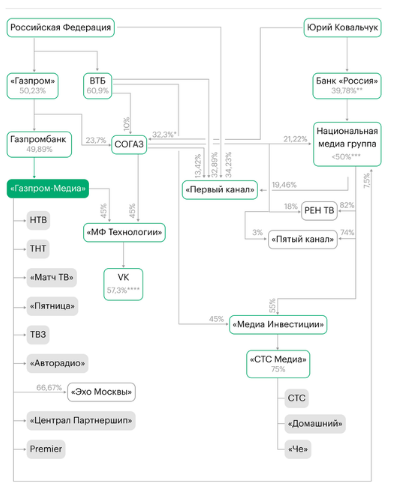

Ниже изображена схема показывающая основных акционеров МФТ. Во главе всей структуры стоит Российская Федерация, поэтому VK можно смело называть государственной компанией.

Ниже изображена схема показывающая основных акционеров МФТ. Во главе всей структуры стоит Российская Федерация, поэтому VK можно смело называть государственной компанией.

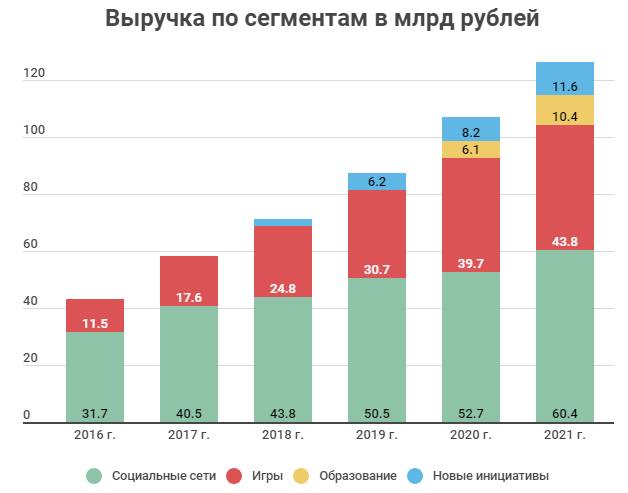

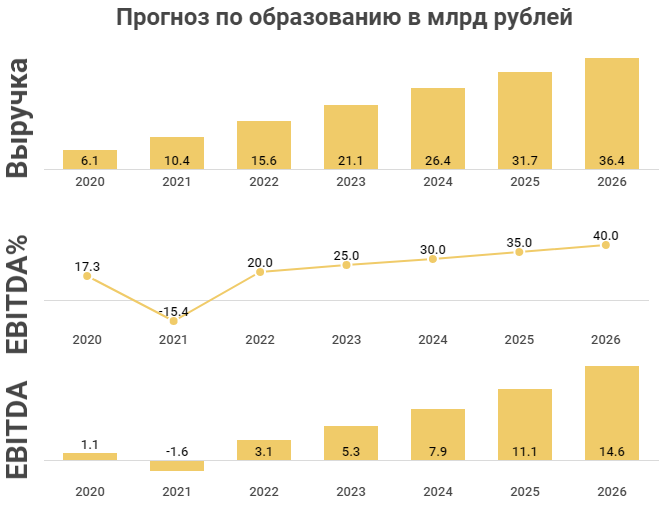

У VK множество различных направлений бизнеса, но ключевых два: социальные сети и игры. Их общая доля в выручке составляет 82,5%. С 2020 года стали отдельно раскрывать образование, направление растет достаточно быстро, за один год выручка с него увеличилась на 70%, c 6,1 до 10,4 млрд рублей.

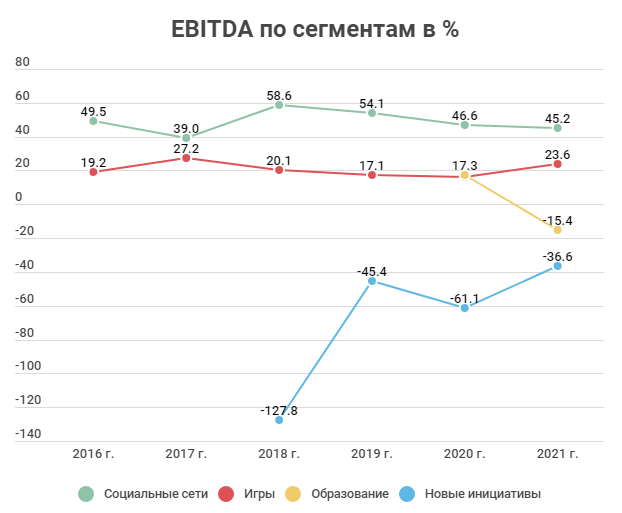

По EBITDA самым высокомаржинальным направлением являются социальные сети, среднее значение находится в районе 45-50%. Последние три года показатель ухудшался, это было связано с растущей конкуренцией Instagram (признана экстремистской организацией) и TikTok. Сейчас после блокировки первого и приостановки работы второго можно ожидать улучшения.

Следом за социальными сетями идет разработка игр, но тут цифры поскромнее. Маржинальность EBITDA колеблется в районе 19-22%. Циклы падения и роста связаны с фазами активной разработки и выпуском новых игр.

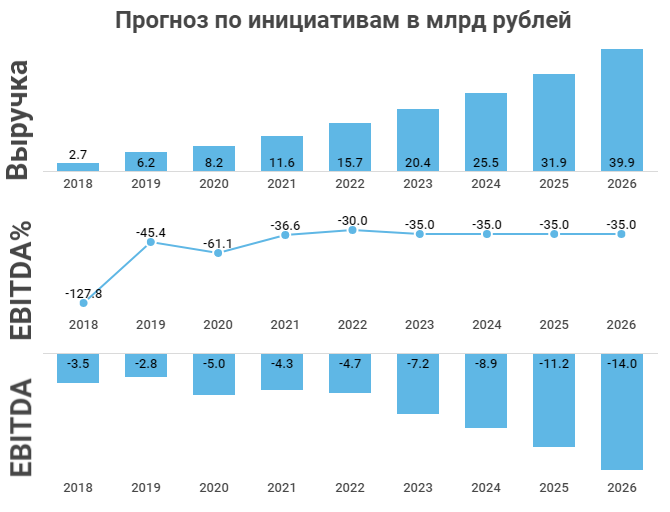

Новые инициативы традиционно убыточны, и хотя показатель за последние четыре года значительно улучшился, с -127,8 до — 36,6, я бы не ожидал, что он перестанет быть отрицательным.

Ситуация с образованием интереснее. В 2020 году маржа EBITDA составила 17,3%, но в 2021 ушла в отрицательную зону, до -15,4%. Причины в отчетности не раскрываются, но как я понял из презентации, это связано с увеличением расходов на создании новых образовательных программ и наймом новых сотрудников.

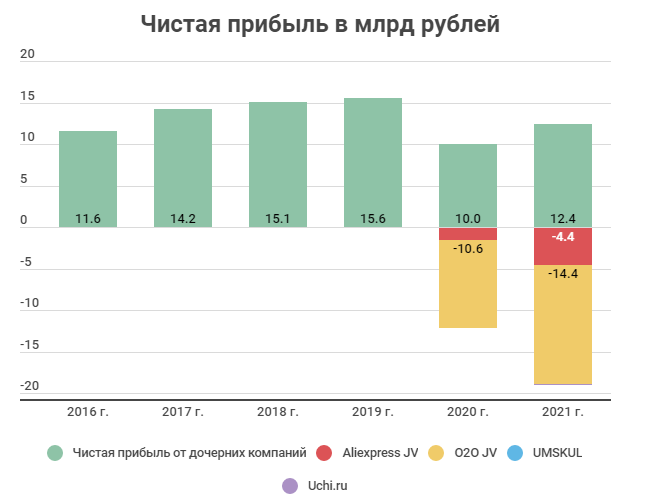

Из-за убыточности новых направлений чистая прибыль компании достаточно нестабильна. На графике ниже вы можете увидеть прибыль генерируемую основными направлениями (зеленные столбцы) и как она снизилась из-за ухудшения маржинальности новых инициатив и образования. И это все без учета совместных проектов со Сбером, Alibaba и Tencent, если добавить их, то ситуация значительно хуже.

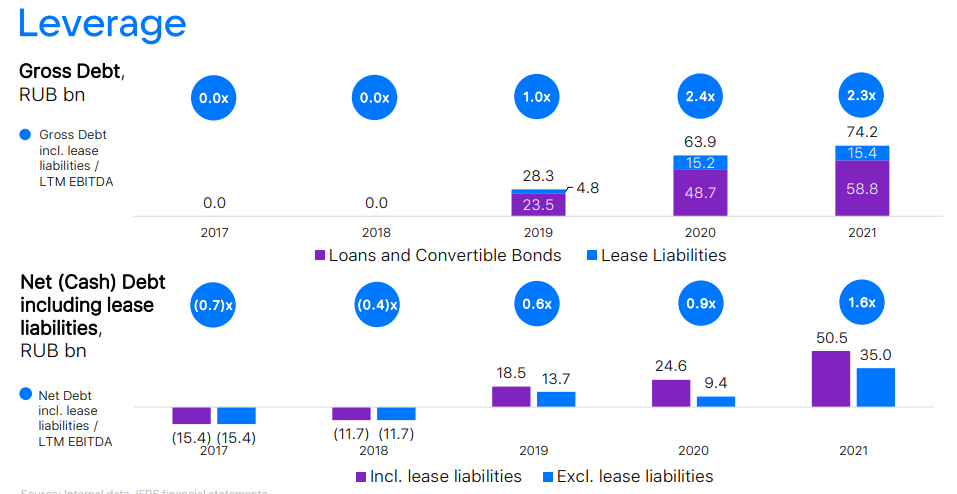

К счастью у компании достаточно денег на балансе, около 23 млрд рублей, и довольно низкая долговая нагрузка, отношение чистого долга к EBITDA 1,6 на конец 2021 года, что позволяет переживать убытки.

Прогноз и оценка

Дальше мы разберем четыре основных направления бизнеса и обсудим дальнейший их потенциал развития. Идти будем в следующем порядке:

- Социальные сети.

- Игры.

- Образование.

- Новые инициативы.

Начнем, пожалуй, с самого важного для VK события — блокировки Facebook и Instagram (признана экстремистскими организациями). Весь российский рынок рекламы оценивается в 578 млрд рублей, из них 313 млрд приходится на интернет. Выручка Meta (признана экстремистской организацией) в России за 2021 год составила 125 млрд рублей, это 39,9% от всего рынка интернет рекламы.

Их уход спровоцирует переток бюджетов в альтернативные ресурсы: Яндекс.Директ, Телеграм и конечно же в крупнейшую российскую социальную сеть — VK. Какой кусок из этих 125 млрд они смогут ухватить пока не ясно, но в своем прогнозе по доходам с социальных сетей я закладываю 30 млрд рублей. На мой взгляд, эта цифра достаточно скромная для крупнейшей платформы в России, но так как ситуация неопределенная, я исхожу из консервативного сценария.

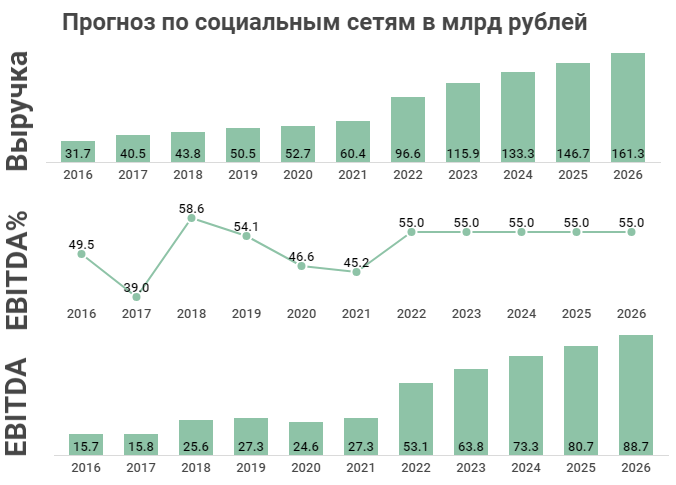

В 2022 году я ожидаю роста выручки с социальных сетей на 60%, с 60,4 до 96,6 млрд рублей. Причины резкого скачка мы уже обсудили. В дальнейшем закладываю средние темпы роста 14% в год, что приведет к 161 млрд рублей выручки в 2026 году. Маржинальность по EBITDA, на мой взгляд, с уходом конкурентов должна улучшиться. Среднее значение в прогнозном периоде 55%.

Как итог в 2022 году ожидаю удвоение EBITDA c 27 до 53 млрд рублей и дальнейший ее рост в среднем на 13,7% в год. Очевидно, что EBITDA не будет расти так плавно, в какой-то год она будет больше, в какой-то меньше, основная задача прийти к средним значениям, чтобы понимать чего можно ожидать от компании. Я считаю, что следующие пять лет социальные сети будут локомотивом тянущим за собой рост доходов VK.

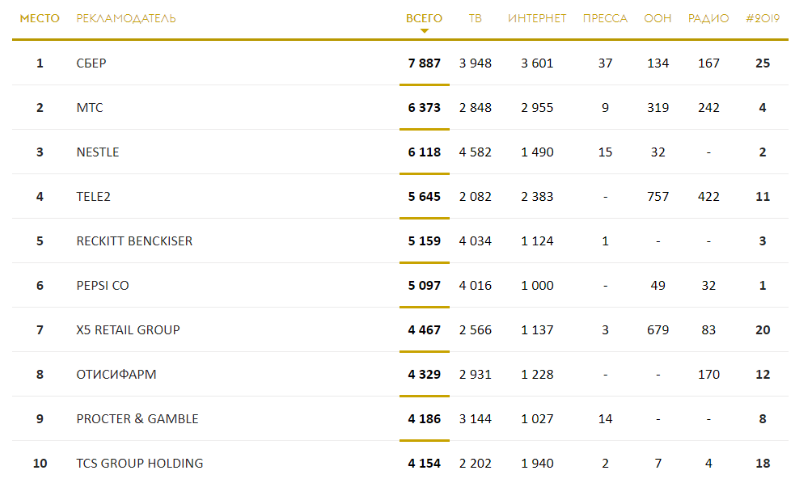

Есть опасения, что рынок интернет рекламы уменьшится в этом году из-за ухода иностранных компаний, но скорее всего это не произойдет. Из таблицы ниже видно, что крупнейшими покупателями рекламы в интернете являются российские компании. В 2021 году бюджет Сбера на интернет рекламу составил 3,6 млрд рублей, у МТС — 2,95 млрд, у TELE2 — 2,3 млрд. Nestle уже заявили, что не уйдут, думаю тоже сделают и остальные. Как говорится: «Деньги не пахнут».

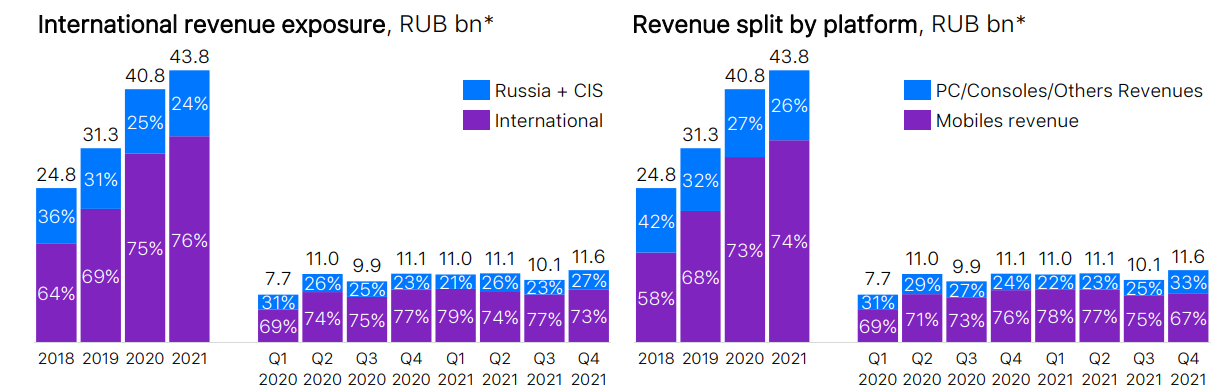

Теперь перейдем к играм, здесь ситуация не такая оптимистичная. Около 76% всей выручки от них приходится на зарубежные рынки, крупнейшими покупателями из которых являются США, Великобритания и Германия. Если у политиков ЕС закончатся санкции для нефтяников, они могут и на российские IT-переключится, и тут удар будет болезненным.

Руководство VK заявило, что своего разработчика игр они продавать не собираются. По их словам санкции можно будет юридически обойти оформив лицензии на Tencent, как это будет на самом деле увидим. Из-за такой неопределенности прогноз по этому направлению у меня будет максимально консервативным.

С 2016 по 2021 год средние темпы роста выручки с игр составили 30% в год, в прогнозе на следующие пять лет закладываю показатель гораздо ниже, всего 10%. В дополнении к этому среднюю маржинальность по EBITDA закладываю по нижней границе в 19%. На мой взгляд, это отражает возможное возникновение проблем с лицензированием и продвижением игр за рубежом. Прогнозная EBITDA на 2026 год 13,4 млрд рублей, +30% по отношению к 2021 году.

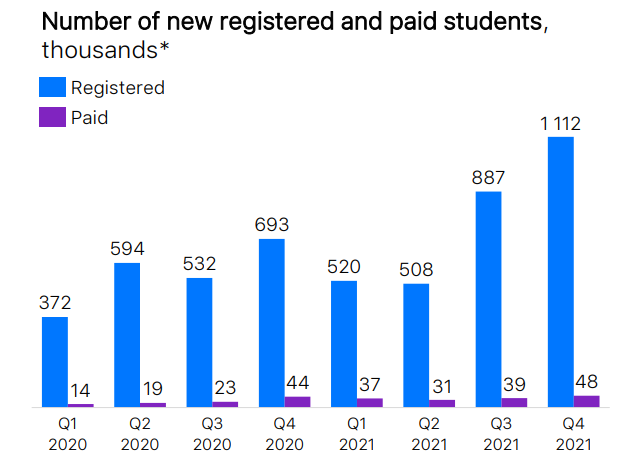

В 2021 году общие количество зарегистрированных пользователей на образовательных платформах VK достигло 9,9 млн человек, из них 349 тысяч являются платными подписчиками, это 3,5% всей аудитории. Последние четыре квартала отношение платных пользователей к зарегистрированным находится в районе 5,4%. Максимум по показателю был достигнут в 1 квартале 2021 году, тогда он доходил до 7,1%. Это говорит о том, что у направления образование есть потенциал к росту не только за счет увеличения аудитории, но и за счет улучшения монетизации. По этой причине прогноз по направлению у меня достаточно оптимистичный.

В прогнозе выручка вырастет до 36,4 млрд к 2026 году. За счет привлечения новых пользователей и улучшения монетизации это вполне достижимо. Маржинальность по EBITDA выйдет из отрицательной зоны за счет эффекта масштаба и достигнет 40%.

Прогнозная EBITDA на 2026 год составляет 14,6 млрд рублей.

Про инициативы могу сказать только одно — они всегда будут убыточными. Да, возможно какие-то проекты выйдут в плюс и пополнят ряды основных операционных сегментов, но в целом всегда будут убыточные инициативы для развития которых нужно много лет. В будущем VK еще может начать создавать свою метавселенную, а проект этот не из дешевых, поэтому я бы не ожидал, что направление когда-нибудь перестанет быть убыточным.

В прогнозе закладываю средний темп роста выручки на уровне 27%, маржинальность по EBITDA в районе -35%. Прогнозная EBITDA на 2026 год составила -14 млрд рублей.

Совокупная EBITDA по всем направлениям в прогнозе на 2022 года вырастет с 29,4 до 61,6 млрд рублей, преимущественно за счет перетока рекламных бюджетов в социальные сети VK. В дальнейшем средние темпы роста EBITDA составят 13,6% в год, и как итог EBITDA достигнет 100 млрд рублей к 2026 году. Цифры выглядит внушительно на фоне результатов прошлых лет, когда показатель особо не рос, но тут стоит учитывать, что ситуация на рынке кардинально изменилась в лучшую сторону для VK.

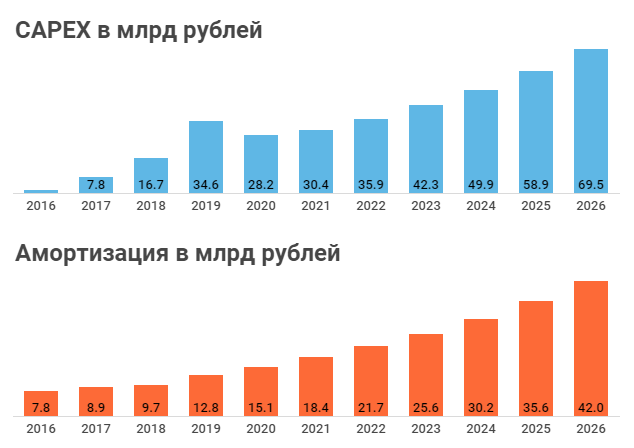

В базовом сценарии с представленным ниже прогнозом по CAPEX и амортизации справедливая цена акции составит 1850 рублей, апсайд 340% при текущей цене. Ставку дисконтирования брал в размере 13%. Исходя из прогноза можно сказать, что компания сильно недооценена, но и ситуация у нас в стране пока не самая лучшая.

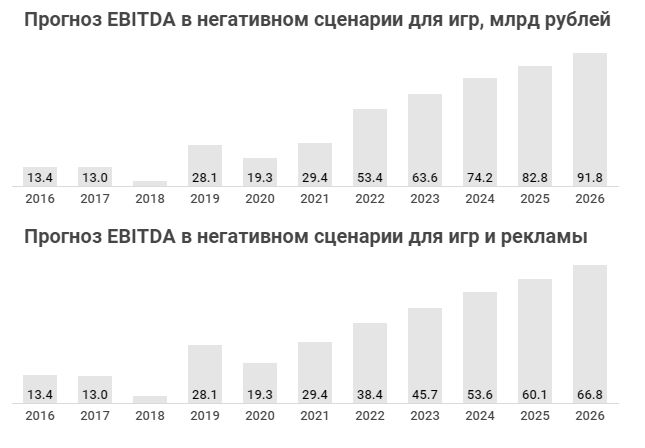

Для сравнения ниже представлены еще два возможных сценария развития событий. В первом компания потеряет 78% иностранной выручки приходящейся на игры, во втором тоже самое, но еще доходы с рекламы в 2022 году вырастут всего на 15% вместо 60% заложенных. В первом случае справедливая цена за акцию составит 1550 рублей, во втором 860 рублей. Даже в самом негативном сценарии у компании есть потенциал в 100%, что говорит о серьезной недооценке на данный момент.

Если сравнить VK с аналогами вроде Tencent и Meta (признана экстремистской организацией), то недооценка прослеживается по всем показателям кроме P/E. По P/B VK вообще торгуется за 0,5 капитала. На мой взгляд, акции должны стоить минимум 800 рублей, в текущей ситуации они перепроданы.

Источник: conomy.ru