Заполнение 3-НДФЛ на налоговый вычет за покупку квартиры лицом

Эту же справку необходимо приложить к пакету документов, на оформление вычета. Заполнить декларацию можно в бумажной форме или воспользовавшись специальной программой, пользоваться ею можно бесплатно. Скачать ее можно на сайте налоговой службы. При таком заполнении можно избежать помарок, исправлений, важно только указать правильные данные.

Оформлять договор необходимо у юриста – это убережет от споров, ведь документы будут заверены и пройдут регистрацию должным образом. После оформления документов следует обратиться в Росреестр для получения свидетельства о праве собственности. Только после этого есть смысл интересоваться, как заполнять З НДФЛ на налоговый вычет.

Налогоплательщики спрашивают: как выглядит НДФЛ-3 на налоговый вычет за покупку квартиры в ипотеку

- заполнение декларации по устаревшему образцу (т.е например 2010 либо 2022 года);

- если на ней отсутствует электронная подпись (детально была рассмотрена выше);

- также отсутствие вашей подписи на бумажном варианте;

- оформление НДФЛ-3 с нарушением установленных правил, т.е например неполное предоставление информации о себе (как заполнить все без ошибок смотрите в нашей инструкции).

Возникает логичный вопрос, а где взялось два миллиона? Дело в том, что максимальная сумма, с которой можно получить 13% составляет те самые 2 млн.Всего положен возврат в 390 тыс.рублей. Данное число – это 13% от 3 миллионов рублей.Выплачиваться вычет по ипотечным процентам будет в течение пяти лет, пока ипотека не будет выплачена окончательно.

Как заполнить декларацию 3 ндфл: Налоговый вычет за квартиру, обучение, лечение

Особенности оформления налогового вычета при покупке квартиры

Подавать в налоговую пакет документов с заявлением о подтверждении права на вычет следует в начале календарного года после новогодних и рождественских праздников. Гражданин должен помнить, что можно подавать бланки только за 3 последних года, для этого оформить соответствующие декларации.

- если квартира оформлена по 31.12.2013 г. и возмещение уже проводилось;

- если покупка совершена после указанной даты, и лимит возмещения исчерпан;

- если квартира приобретена у близких;

- если нет официального трудоустройства, соответственно физлицо не перечисляет налоговые суммы;

- если организация-работодатель оплачивала жилье частично или полностью;

- если для оплаты жилья физлицо воспользовалось субсидиями или господдержкой. В данную категорию относится материнский капитал.

Бесплатная юридическая помощь

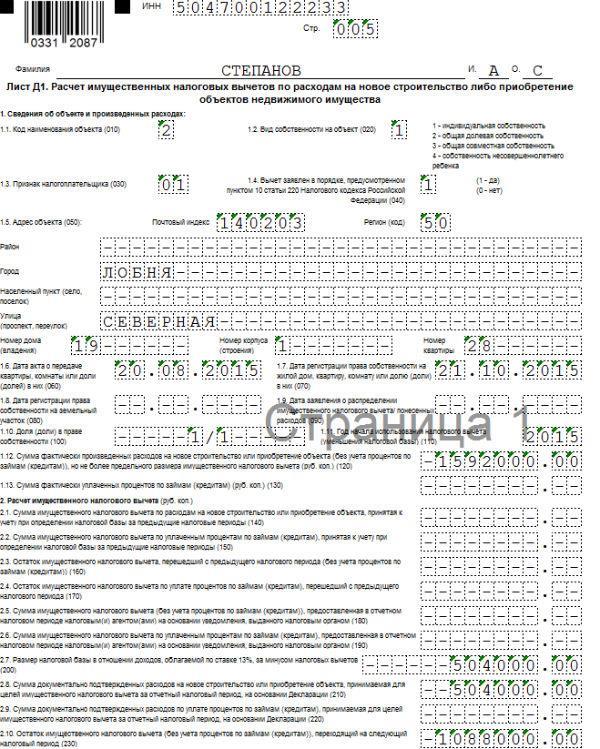

- Информация об объекте (вид собственности, адрес, правоустанавливающие документы).

- Расчет налогового вычета с учетом ранее использованных сумм.

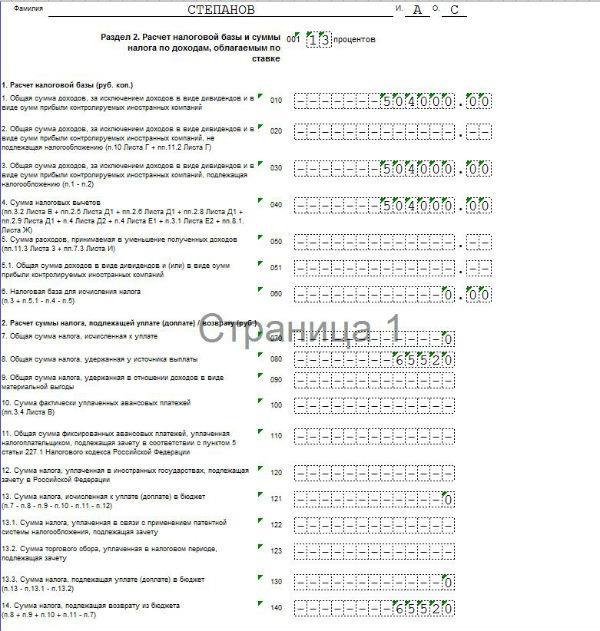

- Расчет суммы налога к возврату и пример заполнения 3-НДФЛ для процентов по ипотеке В разделе 2 декларации производится расчет налоговой базы и сумм налога, подлежащих доплате или возврату из бюджета. Для этого используется сводная информация из других разделов отчета. В нашем случае это доходы (лист А) и имущественный вычет (лист Д1).

Как заполнить 3 ндфл на налоговый вычет за покупку квартиры в ипотеку

- заработная плата и премии, по ней налог перечисляется бухгалтером предприятия (организации) и оформляется декларация также в бухгалтерии;

- платная преподавательская работа;

- продажа (сдача в аренду) машины;

- продажа (сдача в аренду) квартиры, дома, комнаты в общежитии;

- прибыль с акций;

- лотерейный выигрыш.

Налоговая декларация подается в тот год, который следует за налогооблагаемым. Например, если вы продали квартиру в 2022 году, то декларацию нужно подавать в 2022. Сдаются бумаги в налоговую службу по месту регистрации (или прописки). Но лучше всего заполнить декларацию в электронном виде.

Декларация 3-НДФЛ 2023 для налогового вычета при покупке квартиры: Как заполнить 3-НДФЛ Онлайн в ЛК

Как заполнить декларацию 3-НДФЛ по ипотеке

Например, Платоновой И.Р. можно вернуть 130 000 рублей ипотечных процентов. В 2022 году ее годовая зарплата составила 325 000 рублей. Работодатель женщины уплатил за работницу НДФЛ в размере 42 250 рублей. Данную сумму Платонова И.Р. вернула из бюджета, подав декларацию в 2022 году. Остальные 187 500 рублей остались на будущий период.

Второе, получить вычет через ИФНС можно только по окончании налогового периода, т.е. полного календарного года, за который налогоплательщиком внесен в бюджет НДФЛ и не более, чем за три года, предшествующих обращению. Так, в 2022 году можно подавать отчеты за 2022-2022 годы.

Налоговый вычет при покупке квартиры с материнским капиталом

Вы можете вернуть деньги, которые удерживались в качестве налога на доходы физических лиц в размере 13% с Ваших доходов за последние 3 года. В этой статье мы рассмотрим получение вычета с использованием материнского капитала с ипотекой и без. Если останутся вопросы — задайте их в комментариях, я обязательно Вам отвечу и помогу.

В соответствии с налоговым и семейным кодексом, любой из супругов может получить вычет за другого в независимости кто производил оплату, подробнее читайте в разделе «Имущественный вычет для супругов», а сейчас рассмотрим такую ситуации, но ещё с применением супругой материнского сертификата.

Как заполнить 3 НДФЛ на налоговый вычет за покупку квартиры в ипотеку: пример заполнения и образец документа на возврат процентов, а также имущественный вычет

Затем из пункта 3 нужно вычесть пункт 4 и пункт 5 данного раздела, полученное значение вписать в строку «Налоговая база для исчисления налога»(060). Если сумма дохода и сумма вычета одинаковые, то налоговая база будет равна 0. Соответственно, налог к уплате (срока с кодом 070) тоже равен 0, ведь его значение рассчитывается путем умножения налоговой базы (код 060) на налоговую ставку 13%. Следует помнить, что в декларации 3 НДФЛ, заполняемой вручную, при отсутствии каких-либо показателей обязательно ставится прочерк, в то время как, в оформленном на компьютере документе допускается наличие незаполненных ячеек.

В поле с кодом 030 выбирается признак налогоплательщика. Например, если в декларации отражаются доходы собственника жилья, ставится 01, а если его супруга(и) -02. Далее заполняется информация о квартире, а именно почтовый индекс, код региона, в котором был приобретен объект недвижимости, и его адрес. В следующую строку «Дата регистрации права собственности» вносится дата получения свидетельства о праве собственности на квартиру. Тот год, за который составляется декларация 3НДФЛ, нужно вписать в графу «Год начала использования налогового вычета».

Как заполнить декларацию 3-НДФЛ на налоговый вычет за покупку квартиры

Приобретая или продавая любой из существующих объектов жилья, в частности, квартиру, далеко не все граждане России знают, что имеют право подать заявление в налоговую на возмещение оплаченных средств (в качестве налога по декларации о доходах) – имущественного вычета. Такое заявление имеет свою типовую форму – 3НДФЛ. Рассмотрим, как заполнить 3 НДФЛ на налоговый вычет за покупку квартиры, какие необходимы условия для подачи такого бланка заявления и какие способы оформления существуют.

- скачать программу «Декларация» с сайта налоговой https://www.nalog.ru/rn77/program//5961249/;

- внесение заданных условий, персональных сведений и данных о доходах заявителя;

- выбор налогоплательщиком в зависимости от сопутствующих условий наименования вычета – имущественный, социальный или же на несовершеннолетних детей;

- выбор формы декларации 3НДФЛ;

- указание из имеющегося списка номера отделения налоговой;

- внесение паспортных данных;

- указание личных доходов, при наличии работодателя – подробные данные о нем;

- внесение необходимых данных по квартире, за которую заявитель хочет получить вычет – вид и наименование объекта недвижимости, способ его приобретения, форма собственности;

- внесение признака налогоплательщика – собственник, супруг или супруга, родители;

- дата перехода квартиры в собственность (также даты других документов, оформление которых связано с приобретением недвижимости);

- сумма, которая оплачена за покупку (исключительно на основании документа купли-продажи).

3 ндфл для налогового вычета 2022 образец заполнения за квартиру в ипотеку

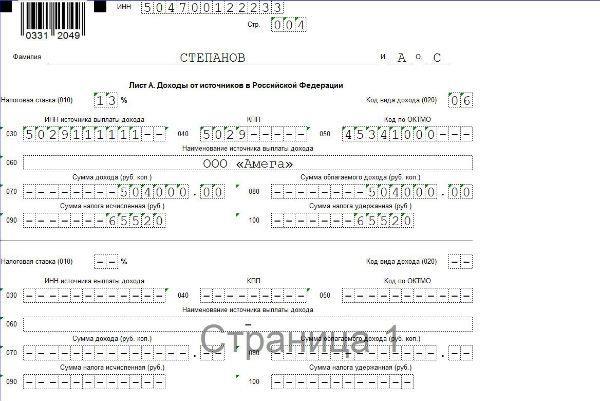

Информация, перечисленная в пп. 3–5 нашего списка, должна соответствовать данным из справки 2-НДФЛ, выданной работодателем. Если налогоплательщик в течение года получал доходы от нескольких источников, по каждому из них нужно заполнить отдельный блок на листе А.

Для возврата налога при покупке жилья и ипотекеОбразец (пример) заполнения декларации для возврата налога (имущественного вычета) при покупке или строительстве жилья, например, при покупке квартиры, и выплате процентов по ипотеке (выплате ипотечных процентов) в формате PDF. Для возврата налога по расходам на обучениеОбразец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на обучение в формате PDF.

Заполнение 3 НДФЛ при возврате налога на квартиру

- В первом пункте нужно указать общий доход на отчетный год. Ниже прописывается ИНН и КПП работодателя, код ОКАТО, название организации, в которой работает человек.

- Строка 040 – сумма зарплаты за год, ниже цифра за год, подлежащая налогообложению в размере 13%, ниже – сумма налогов, удержанная из значения на предыдущей строке. При наличии нескольких источников дохода строки о размере дохода и налога заполняются отдельно для каждого источника. Начисленная и издержанная суммы налога одинаковы.

Чтоб рассчитать сумму, положенную для возврата в 2022 году, следует взять 13% от той суммы, которая была потрачена из личных средств гражданина на покупку недвижимости. Имеется ввиду наличная или электронная оплата, ипотечные средства. Максимальная сумма, от которой можно взять вычет, составляет два миллиона.

Порядок заполнения 3-НДФЛ на налоговый вычет при покупке квартиры в ипотеку

По налоговому вычету существует множество вопросов, с каждым из которых необходимо разобраться отдельно. Чтобы потом вы не столкнулись с различного рода трудностями, вам необходимо знать обо всех тонкостях. Оформление документов на имущественный вычет – это уже вторая часть. Первая – соблюдение всех правил:

- Многих беспокоит, что они смогут рассчитывать на вычет, если они приобрели недвижимое имущество по ипотечному кредиту. Однако беспокоиться здесь не о чем, так как на такую квартиру также можно получить скидку. Главное здесь ˗ придерживаться основного условия – кредит должен быть именно ипотечным, а не потребительским. В таком случае вы получите вычеты еще и по проценту. При этом не важно, на сколько лет берется ипотека.

- Стоит учитывать, что существует максимальный размер налогового вычета, то есть, на большую сумму не сможете рассчитывать. На данный момент это 390 тысяч рублей, сумма была увеличена в 2014 году. Даже если ваша квартира стоила больше трех миллионов рублей, скидку на большую сумму вы получить уже не сможете.

- Конечно же, важным вопросом является, когда именно можно получить налоговой вычет. В 2022 году ничего не изменилось, получить часть денег обратно можно также в следующем году за тем, когда вы эту самую квартиру купили. То есть, претендовать на возврат денежных средств в год покупки, у вас не получится, и к этому необходимо быть готовыми, чтобы потом не столкнуться с различного рода трудностями. Например, вы купили квартиру в прошлом году. Значит, вы должны были подать НДФЛ за 2022 год до 30 апреля этого года, и в этом году получить вычет.

- На имущественный вычет можно рассчитывать и в том случае, если вы купили не готовую недвижимость, а, например, строите дом. Главное – иметь все необходимые документы и зарегистрировать вашу постройку.

- Если квартира не очень дорогая, то многих может заинтересовать, можно ли дополнительно получить вычет за отделку квартиры. Да, сделать это, действительно, можно. Однако здесь есть некоторые условия. Скидка предоставляется только в том случае, если ремонт проводится в новой квартире, и в договоре указано, что жилье нуждается в дополнительных ремонтных работах. То есть, вы не можете получить помощь от государства, если просто сами решили отремонтировать квартиру и переделать ее.

- Вычет не предоставляется, если сделка совершается между двумя близкими родственниками – братьями, сестрами, родителями и детьми. Например, если вы купили квартиру у своего родного брата, то рассчитывать на скидку не стоит. Все эти моменты зафиксированы в российском законодательстве.

- Если у вас есть свой бизнес, но он не оформлен официально, вы не моете рассчитывать на вычет. Кроме того, это является нарушением российского законодательства. Если в конечном итоге выяснится, что вы скрываете свои доходы, то это может привести к достаточно серьезным проблемам, вплоть до лишения свободы.

- Вы можете приобрести неограниченное количество квартир и получить с них вычеты. Однако, в общем, эти вычеты всё равно не могут превышать 390 тысяч рублей.

- Если вас интересует, как заполнять НДФЛ при покупке квартиры, то с этим вопросом лучше всего обратиться к специалистам.

Рекомендуем прочесть: Программа Молодая Семья В Свердловской Области 2022 Срок Гражданства

08 Фев 2019 juristsib 461

Поделитесь записью

-

Похожие записи

Источник: sibyurist.ru

Как избежать ошибок при заполнении декларации 3-НДФЛ: разбираем типичные

Источник: ИД «Северная неделя» 2 мая истёк срок представления деклараций 3-НДФЛ о доходах, полученных в 2022 году. При этом данный срок не распространяется на налоговые вычеты, заявить которые можно в течение всего года. Главное – правильно заполнить декларацию.

Какие ошибки чаще всего допускают налогоплательщики при заполнении декларации по форме 3-НДФЛ и как их избежать – об этом рассказали на вебинаре УФНС России по Архангельской области и Ненецкому автономному округу. Ошибка: отражение доходов, подлежащих декларированию, и налоговых вычетов за один налоговый период (то есть календарный год) в разных декларациях.

Как правильно: представить за календарный год единую декларацию 3-НДФЛ, в ней отразить доходы, которые необходимо декларировать, и все налоговые вычеты, право на которые имеет налогоплательщик и может документально подтвердить. Ошибка: при оформлении первичной декларации присвоение ей номера корректировки 1. Как правильно: первичная декларация считается с номером корректировки 0, следующая за этот же налоговый период нумеруется 1 и так далее по порядку.

Количество уточнённых деклараций не ограничено. Ошибка: представление уточнённой декларации с дополнительными налоговыми вычетами без отражения в ней вычетов, ранее заявленных в первичной декларации. Как правильно: уточнённая декларация 3-НДФЛ должна включать в себя все вычеты, заявленные в первичной.

Например, в первичной декларации заявлен имущественный вычет по приобретению жилья, сумма возвращённого налога составила 100 000 рублей. В уточнённой декларации заявлен только вычет по расходам на обучение, сумма возврата по которому – 6 500 рублей.

Тем самым налогоплательщик фактически отказался от ранее заявленного имущественного вычета, поскольку не отразил его в уточнённой декларации. В результате вместо дополнительно ожидаемых из бюджета 6 500 рублей он получит требование об уплате 93 500 рублей (100 000 – 6 500).

Ошибка: представление в качестве документов, подтверждающих право на вычет за лечение, только договоров и документов на оплату медицинских услуг. Как правильно: к декларации, в которой заявлен вычет за лечение, обязательно прилагается справка об оплате медицинских услуг, форма и порядок выдачи которой утверждены совместным приказом Министерства Российской Федерации по налогам и сборам и Министерства здравоохранения Российской Федерации от 25.07.2001 № 289/БГ-3-04/256.

Справка выдаётся медицинской организацией, оказывающей медицинские услуги, и одного этого документа достаточно для подтверждения права на вычет. Договоры и кассовые чеки прилагать не обязательно. Ошибка: отсутствие в декларации предоставленных работодателем стандартных налоговых вычетов на детей.

Как правильно: в декларации должны быть отражены все предоставленные налоговым агентом (работодателем) вычеты, в том числе стандартные на детей. Ошибка: не декларируются доходы от реализации имущества (например, транспортных средств), если сумма сделки по каждому из них менее 250 000 рублей, а совокупный доход от реализации всех объектов превышает этот порог.

Как правильно: если совокупный доход от реализации всех объектов превышает 250 тысяч, то он подлежит декларированию. Например, налогоплательщик продал два автомобиля, находившиеся в собственности менее трёх лет, – за 150 000 и за 200 000 рублей. В этой ситуации совокупный доход составит 350 000 рублей, следовательно, необходимо представить декларацию.

На вебинаре слушателям также напомнили о сроке уплаты НДФЛ по декларациям 2022 года – не позднее 17 июля 2023 года. Особо отмечено, что в качестве получателя платежа в документе на перечисление налога указывается Казначейство России (ФНС России), банк получателя – ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула. Проще всего сформировать платёжное поручение и уплатить налог при помощи сервиса «Уплата налогов и пошлин» на сайте ФНС России (Уплата налогов и пошлин физических лиц – Пополнить ЕНС).

Полная запись вебинара общедоступна здесь, информирует пресс-служба УФНС России по Архангельской области и Ненецкому автономному округу.

Рекомендуйте статью коллегам:

читать всем! стоит ознакомиться не интересно 4 человека проголосовало

Источник: www.audit-it.ru

Порядок и особенности заполнения декларации 3-НДФЛ пенсионером на вычет за покупку квартиры

При приобретении пенсионером недвижимости в собственность необходимо, в первую очередь, определить, имеет ли он право на заявление налогового вычета (далее НВ, преференция, льгота) по расходам на данную покупку. Ключевое значение, в данном случае, имеет факт наличия дохода, то есть является ли пенсионер работающим. Если на момент покупки квартиры, и в дальнейшем, пенсионер имеет источник доходов, никаких ограничений на заявление льготы он не имеет и возмещает средства наравне с иными категориями граждан. В случае, если гражданин приобретает недвижимость и, в последствии, выходит на пенсию, он может перенести остаток НВ на 3 предшествующих года, но только при условии, что в эти года у него был доход, облагаемый НДФЛ.

Необходимо отметить, что право на перенос остатка НВ появилось у пенсионеров только с 2014 года и в случае, если квартира была куплена ранее указанного срока, воспользоваться данной преференцией не получиться.

Примеры получения НВ пенсионерами

Степанов в 2018 году купил однушку. В июне 2019 года он вышел на пенсию. Таким образом, в 2019 году он может заявить НВ за 2018 год (год приобретения квартиры) и 3 предшествующих данному периоду года: 2017, 2016 и 2015 гг.

Степанов в 2015 году купил однушку, но на пенсию вышел годом раньше. Так как в год покупки недвижимости он не работал, то за этот период он заявить льготу не сможет. Но у него есть право заявить НВ за 3, предшествующих году покупки квартиры, года, а именно за 2014, 2013, 2012 год.

Степанов купил недвижимость в 2015 году, но на пенсию он вышел в 2010 году и на момент покупки жилья уже как 5 лет не работал. Так как за 3 года до покупки жилья Степанов не работал и НДФЛ в бюджет не отчислял, вычет он не сможет получить.

Разобравшись с особенностями получения вычета пенсионерами, рассмотрим, как правильно заполнить декларацию 3-НДФЛ (далее Д, отчетность) на возврат налога.

Порядок заполнения отчетности на получение НВ пенсионером при переносе остатка

Исходные данные:

Степанов Александрович Сергеевич 1954 г/р (63 года), житель г. Лобня в 2015 году приобрел в собственность однокомнатную квартиру стоимостью 1 592 000 руб.

Степанов является работающим пенсионером, в связи, с чем он имеет право заявить льготу как за 2015 год, так и за три предшествующих данному периоду году. Таким образом, в 2016 году Степанов может вернуть НВ за 2015,2014,2013,2012 года.

В 2012 году годовой доход Степанова составил 672 000 руб., из них НФДЛ – 87 360 руб.

В 2013 году доход за год составил 612 000 руб., НДФЛ – 79 560 руб.

В 2014 году доход был равен 576 000 руб. подоходный налог составил 74 880 руб.

В 2015 году доход – 504 000 руб., НДФЛ – 65 520 руб.

Общая сумма НВ, положенная Степанову, составит 206 960 руб. (1 592 000 х 13%). Возместить он ее сможет за 3 года (2015,2014,2013). Таким образом, Степанов будет переносить остаток своего НВ не на три, а на два года назад.

Для того, чтобы получить НВ Степанов должен будет заполнить три Д по ф. 3-НДФЛ: за 2015, 2014, 2013го.

Примечание: Заполнение Д необходимо начинать с периода – 2015 года. Затем заполняются Д за 2014-2013 год. Внесение сведений с более позднего до более раннего периода необходимо для того, чтобы определить остаток НВ, подлежащий возврату в самый ранний период.

Важно! Заполнять Д нужно по той форме, которая действует в том периоде, за который заявляется НВ.

Форма 3-НДФЛ за 2017 год (скачать)

Форма 3-НДФЛ за 2016 год (скачать)

За 2015 год заполняйте Д по форме, утвержденной на 2015 год (скачать).

За 2014 год, по форме, утвержденной на 2014 год (скачать)

За 2013 год по форме на 2013 год (скачать)

В случае, если при заполнении отчетности используется программа, разработанная ФНС, то необходимо использовать ту версию ПО, которая действовала на данный период. При загрузке программы, выберите период, за который подается отчетность.

Общие требования к заполнению отчетности

- Внесение сведений производиться с помощью компьютера от руки чернилами синего или черного цвета;

- Исправления, помарки, затирки и ошибки не допускаются. Также нельзя использовать корректирующие средства, замазки и т.п.;

- Не допускается скрепление листов степлером, а также повреждение шрих-кодов;

- Показатели указываются в рублях и копейках, без округления, кроме суммы налога, которая округляется до полного рубля (до 50 коп. откидывается, более 50 коп. — округляется до рубля);

- В случае, если отчетность заполняется от руки, то сведения указываются в виде заглавных печатных букв, при использовании компьютера необходимо использовать шрифт Courier New размером 16-18;

- Текстовые показатели выравниваются по левому краю, числовые — по правому;

- Страницы нумеруются в формате 001, 002 и т.д. Заполнению подлежат только необходимые листы;

Образец заполнения отчетности 3-НДФЛ за 2015 год

В нашем случае, заполнению подлежат только пять листов: Титульный, Раздел 1 и 2, А и Д1

Блок

Что указывается

Комментарий

ИНН, в соответствии с выданными в налоговой свидетельством

1 – если подается первичная,

2 – если сдается уточненная Д

В нашем случае, указываем «1»

Налоговый период (код)

В нашем случае вписываем только код «34»

Год, за который сдается Д

Представляется в налоговый орган

Код ИФНС, в которой гражданин состоит на учете

В нашем случае Степанов приписан к МРИ ФНС № 13, обслуживающей, в том числе, жителей г. Лобня

760 – Резидент РФ

При заявлении НВ указывается только код «760», так как нерезиденты права на льготу не имеют

Указываются ФИО гражданина

Данные вносятся исключительно в соответствии с паспортом

Сведения о документе, удостоверяющем личность

В поле «код документа» необходимо указать 643 – паспорт гражданина РФ

Указываются сведения о месте прописки

В соответствии с паспортом

Д составлена на … с приложением подтверждающих документов на …

Указывается количество листов из которых состоит Д и общее количество листов всего пакета документов, представляемых в налоговый орган

Заполняется в самую последнюю очередь.

В самом конце необходимо указать код налогоплательщика: 1 если Д сдает сам гражданин и 2 если его представитель. Если представитель, то в строках ниже указываются его ФИО. Затем ставиться подпись и дата заполнения Д.

Строки

Что указывается

Комментарий

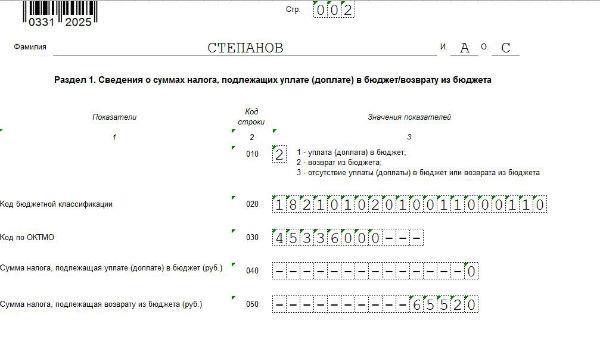

Код причины подачи Д

При заявлении НВ указывается код «1»

При возмещении НДФЛ всегда указывается КБК, 18210102010011000110

ОКТМО того муниципального образования в котором прописан н/п

Узнать ОКТМО можно на сайте ФНС

Не заполняется при заявлении НВ

Указывается сумма НВ, подлежащая возврату по данной Д

Строки

Что указывается

Комментарий

Сумма дохода, полученная за год, без вычета НДФЛ (!)

В нашем случае, Степанов за 2015 год получил 504 000 руб.

Заполняется если были доходы, не подлежащие н/о

В нашем случае таких доходов не было

В данной строке указывается сумма доходов, облагаемая налоговом на доходы

В нашем примере весь доход Степанова облагается НДФЛ

Сумма налоговых НВ, на которые вправе претендовать гражданин

Значение данной строки = строке 2,8 Листа Д1

При заявлении НВ физическим лицом не заполняются

Так как налог к уплате отсутствует, указывается значение «0» или ставится прочерк

Указывается сумма НДФЛ, уплаченная в бюджет

В нашем случае, работодатель Степанова уплатил в бюджет 65 520 руб.

В нашем случае не заполняются

Указывается сумма НВ, подлежащая возврату

В нашем случае она равна строке 080